前11个月中国对东盟等前五大贸易伙伴进出口均增长

中国海关总署7日公布的最新数据显示,2020年前11个月,中国对东盟、欧盟、美国、日本和韩国等前五大贸易伙伴进出口均增长。

前11个月,东盟为中国第一大贸易伙伴,中国与东盟贸易总值4.24万亿元(人民币,下同),增长6.7%,占中国外贸总值的14.6%。其中,对东盟出口2.37万亿元,增长7%;自东盟进口1.87万亿元,增长6.3%;对东盟贸易顺差5003.8亿元,增加9.7%。

同期,欧盟为中国第二大贸易伙伴,与欧盟贸易总值为4.05万亿元,增长4.7%,占中国外贸总值的13.9%。其中,对欧盟出口2.45万亿元,增长7%;自欧盟进口1.6万亿元,增长1.3%;对欧盟贸易顺差8401.9亿元,增加19.9%。

美国是中国第三大贸易伙伴,中美贸易总值为3.65万亿元,增长6.9%,占中国外贸总值的12.6%。其中,对美国出口2.82万亿元,增长6.9%;自美国进口8233.2亿元,增长7.2%;对美贸易顺差2万亿元,增加6.8%。

日本是中国第四大贸易伙伴,中日贸易总值为2万亿元,增长1.4%,占中国外贸总值的6.9%。其中,对日本出口9004.3亿元,与2019年同期基本持平;自日本进口1.1万亿元,增长

2.6%;对日贸易逆差1960.6亿元,增加16.5%。

韩国是中国第五大贸易伙伴,中韩贸易总值为1.8万亿元,增长0.9%,占中国外贸总值的6.2%。其中,对韩国出口7053.3亿元,增长1.6%;自韩国进口1.1万亿元,增长0.4%;对韩贸易逆差3901.9亿元,减少1.7%。

美国:扩张速度放缓,3大关键指标回落

美国11月ISM制造业PMI录得57.5,连续6个月扩张,但不及预期并大幅低于前值,多个分项指标环比下降,其中生产、新订单和就业三大关键指标出现较大回落,尤其是就业指数从53.2降至48.4,重新陷入萎缩区间。此外,进口指数的下降代表美国工厂需求略有降温。不过新出口订单指数从55.7升

至57.8,创2018年3月以来最高,在连续4个月萎缩后连续第5个月扩张,表明海外需求复苏持续。11月美国制造业扩张速度放缓,订单和生产指数等均较10月明显降温,但ISM制造业指数仍是过去两年来第二高位,且高于疫情前水平,说明需求稳定和库存不足正在持续驱动产出增长。

欧洲:走势分化加剧,德国一枝独秀

欧元区11月Markit制造业PMI终值录得53.8,较初值略有上修。德国的制造业活动仍然在强劲扩张,再次成为欧洲扩张的主要引擎,推动整个欧元区制造业PMI终值高于此前市场的预期中值;法国和西班牙的制造业PMI已经跌破50荣枯线;意大利虽然仍旧扩张,但低于10月水平且不及市场预期;英国则借助于“脱欧”红利录得35个月以来的新高。

德国11月制造业PMI终值录得57.8,虽较初值略有下修但依然在高位,并连续5个月扩张。产出和订单增长率为近25年来最好水平。

日韩东盟:日韩持续向好,东盟重回扩张

日本11月制造业PMI升至49.0,虽然连续19个月萎缩,但为2019年8月以来的最佳,表明日本制造业景气度进一步趋稳。包括产出和新订单指数在内的多项指标继续好转,但出口指数再次出现大幅回落。在协助调查的企业当中,大约有33%的比例对未来前景表示乐观,表明企业信心进一步上升。

韩国11月制造业录得52.9,连续2个月扩张的同时,创下了2011年2月以来的新高。多项指数继续改善,其中生产指数创下2013年4月以来的新高,新订单指数为十年半以来的新高,亚太地区需求的回暖推升了出口的大幅增长。

东盟11月制造业PMI录得50.0,时隔8个月后重回扩张区间。随着订单的恢复,使得产出1月份以来首次出现增长,且增幅创下近两年半的最高水平,从而推动了整个制造业上升。但出口订单进一步减少,使得东盟制造业总订单量仍处于较低水平。企业削减用工数量是2020年2月以来最小,但由于未完成业务量再次下降,导致企业承受产能压力仍然较弱。尽管当前尚处于恢复阶段,但东盟企业对未来一年前景继续持乐观态度。

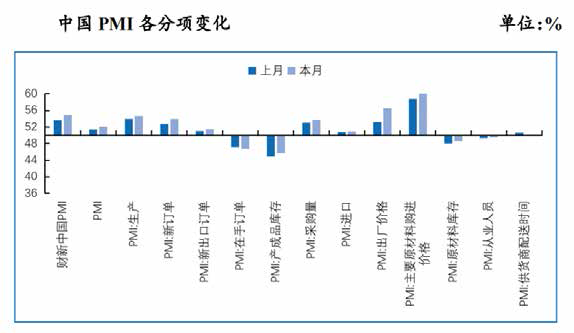

中国:生产和新订单创新高,小企业有所改善

11月制造业PMI录得52.1,为年内新高,并连续9个月处于荣枯线以上。其中,生产、订单以及进出口指数分别创下年内新高,小企业有所改善。11月制造业加速回温主要受四大因素支撑。

一是产需两端协同发力。生产指数和新订单指数不仅上升至年内高点,且两者差值自6月份以来逐月缩小,表明制造业内生动力不断增强,供需循环持续改善。从行业情况看,与高技术制造相关的医药、电气机械器材、计算机通信电子设备及仪器仪表等行业生产指数和新订单指数均高于56.0,位于较高景气区间,产需加快释放,对制造业总体引领带动作用进一步增强。

二是进出口景气度稳步回升。本月新出口订单指数和进口指数也均为年内高点,且连续3个月位于扩张区间,保持逐月回升走势,表明我国进出口持续恢复向好。这也与近2个月进出口双增长的成绩相匹配。

三是价格指数升幅较大。随着近期大宗商品价格普遍上涨,以及企业生产、采购活动加快,本月制造业原材料采购价格和产品销售价格均有明显上升。主要原材料购进价格指数和出厂价格指数均为年内高点。从行业情况看,受下游行业需求拉动,上游产品价格上涨幅度更为明显。本月石油加工煤炭及其他燃料加工、化学原料及化学制品、黑色金属冶炼及压延加工、有色金属冶炼及压延加工等行业两个价格指数均位于60.0以上高位景气区间。

四是大中小型企业景气度均有所回升。大、中、小型企业PMI分别为53.0、52.0和50.1,高于10月0.4、1.4和0.7个百分点,均位于临界点以上,不同规模企业景气度均有所回升。调查结果显示,11月小型企业生产经营状况有所改善,反映资金紧张的小型企业占比为42.3,低于10月2.6个百分点,是2020年以来的低点,表明前期出台的助企纾困以及针对小微企业的金融扶持等政策措施效果显现。

此外,出口企业中反映受人民币汇率波动影响的企业占比为18.8,高于10月1.7个百分点;有的企业表示,随着近期人民币持续升值,企业利润承压,出口订单有所减少。

未来一个时期,内外需的复苏会拉动PMI的走势持续向好。一方面,国内消费需求持续回暖,基建和房地产带动投资动能增强,内需扩张在加速;另一方面,外需在“全球消费,中国生产”的格局下还将继续走强。

11月份内燃机销量486.64万台同比增长3.52%

据中国内燃机工业协会统计数据显示,2020年11月份,内燃机销量486.64万台,环比增长9.47%,同比增长3.52%;功率完成27703.91万千瓦,环比增长10.69%,同比增长9.01%。1~11月,内燃机累计销量4183.14万台,同比下降1.55%;累计功率完成232399.74万千瓦,同比增长6.01%。

11月,柴油内燃机销售59.62万台(其中乘用车用2.15万台,商用车用30.40万台,工程机械用9.42万台,农机用14.91万台,船用0.33万台,发电用1.81万台,通用0.61万台),汽油内燃机销量426.85万台。1~11月柴油机销量574.07万台(其中乘用车用18.67万台,商用车用297.34万台,工程机械用83.34万台,农机用148.16万台,船用3.02万台,发电用17.15万台,通用6.38万台),汽油内燃机销量3606.11万台。分市场用途情况:11月,在分用途市场可比口径中,除了发电机组用、通机用环比下降外,其余环比不同程度增长。具体为:乘用车用增长11.47%,商用车用增长6.90%,工程机械用增长18.11%,农业机械用增长11.71%,船用增长27.31%,发电机组用下降2.26%,园林机械用增长36.47%,摩托车用增长5.27%,通机用下降20.05%。

与2019年同期比,除园林机械用、摩托车用同比下降外,其它各分类用途不同程度增长。具体为:乘用车用增长6.76%,商用车用增长10.18%,工程机械用增长27.52%,农业机械用用增长24.89%,船用增长55.15%,发电机组用增长8.00%,园林机械用下降25.26%,摩托车用下降4.27%,通机用增长92.43%。与2019年累计比,各分类用途同比均较10月有所提升,商用车用、工程机械用、农业机械用、船用同比增长超17%。具体为:乘用车用下降4.60%,商用车用增长22.42%,工程机械用增长17.42%,农业机械用用增长22.97%,船用增长26.02%,发电机组用增长19.64%,园林机械用下降7.40%,摩托车用下降9.40%,通机用增长29.06%。

11月,乘用车用销售214.70万台,商用车用36.68万台,工程机械用10.48万台,农业机械用40.93万台,船用0.33万台,发电机组用11.84万台,园林机械用19.07万台,摩托车用149.96万台,通机用2.64万台。1~11月,乘用车用累计销售1645.17万台,商用车用353.71万台,工程机械用90.95万台,农业机械用377.36万台,船用3.02万台,发电机组用111.14万台,园林机械用190.72万台,摩托车用1388.00万台,通机用23.07万台。

2020年,我国汽车销量有望达到2500万辆

11月份,国内汽车产销分别完成284.7万辆和277.0万辆,环比分别增长11.5%和7.6%,同比分别增长9.6%和12.6%。截至11月,汽车产销已连续8个月呈现增长,其中销量连续7个月增速保持在10%以上。中国汽车工业协会常务副会长兼秘书长付炳锋表示,2020年,我国汽车销量有望达到2500万辆,同比降幅或收窄至2%以内,远好于年初预期。其中,乘用车销量全年有望突破2000万辆,商用车销量有望突破500万辆大关。

11月份汽车出口85万辆创历史新高

11月份,汽车行业生产稳中有升,需求企稳向好,国内产销同比继续增长。从市场情况来看,与同期相比,11月汽车销量继续呈现两位数增长,累计销量降幅已收窄至3%以内。其中,乘用车继续保持增长,对汽车市场的增长贡献进一步加大,乘用车中SUV、交叉型乘用车继续快速增长。新能源汽车市场表现突出,销量呈现大幅度增长,实现2020年度第5次刷新11月历史记录,累计销量增速已由负转正。

从细分市场来看,11月份,乘用车产销232.9万辆和229.7万辆,创下年内新高,环比增长11.8%和8.9%,同比增长7.5%和11.6%。商用车产销51.8万辆和47.2万辆,环比增长10.6%和1.9%,同比增长20.3%和18%;与10月相比,客车产销呈较快增长,货车增幅略低。

另从细分车型来看,销量中四类车型全部呈现同比增长,产量中除MPV车型外,其他三类车型均呈现同比增长。具体到车型来看,轿车11月销量为104.1万辆,同比增长8.5%;SUV本月销量为109万辆,同比增长15.9%;MPV本月销量为12.7万辆,同比增长3.0%。

而从品牌来看,11月份中国品牌乘用车共销售95万辆,环比增长9.3%,同比增长17.7%,占乘用车销售总量的41.4%。汽车销量排名前十位的企业集团共销量合计2012.1万辆,占汽车销售总量的89.5%。在排名前十位企业中,与2019年同期相比,长安销量保持较快增长,一汽、华晨和长城增速略低。而在主要外国品牌中,与2019年同期相比,美系品牌销量呈快速增长,日系小幅增长,德系略有下降,韩系和法系降幅依然较大。

中国品牌汽车在海外市场同样成绩喜人,汽车出口同比继续保持增长,行业形势呈现稳中有进的态势。

数据显示,2020年11月份,我国汽车企业出口12.2万辆,环比增长11.6%,同比增长46.7%,结合历史数据比较,11月出口创历史新高。分车型看,乘用车出口9.6万辆,环比增长12.5%,同比增长58.6%;商用车出口2.6万辆,环比增长8.7%,同比增长15.1%。

出口方面,11月份汽车企业出口85.0万辆,同比下降7.3%,降幅较1~10月份收窄5.4个百分点。分车型看,乘用车出口64.4万辆,同比下降0.4%;商用车出口20.7万辆,同比下降23.8%。值得注意的是,对于11月份汽车出口创下历史新高,中汽协相关负责人称核心原因在于海外消费市场的逐渐恢复,给了中国出口机会。

中汽协预计,2020年汽车销量在2500万辆左右,降幅将收窄至2%以内。中汽协指出,从行业发展态势看,随着国内经济大环境的持续向好,以及促进消费政策的带动,市场需求仍将继续恢复。

值得注意的是,当前国际环境仍然复杂严峻,不稳定性不确定性因素较多,疫情蔓延对欧美等国家造成二次冲击,进一步迟缓了世界经贸复苏进程,间接影响我国经济增长。同时,近期出现的芯片供应紧张问题也将在短期内对汽车生产造成一定影响,行业生产节奏可能会有所放缓。

12月份新能源汽车或突破22万辆

新能源汽车产销在11月份实现年内第五次月度新高,分别达到19.8万辆和20万辆,环比和同比增速均超过两位数。前11个月,新能源汽车生产完成111.9万辆,同比下降0.1%,降幅比1~10月份大幅收窄9.1个百分点,销售完成110.9万辆,同比增长3.9%,增速较前10个月已实现由负转正。

在中汽协看来,12月份新能源汽车销量极有可能突破22万辆达到历史新高。

新能源汽车销量实现快速增长的同时,动力电池装机量保持持续猛增的态势。11月份,我国动力电池装车量10.6GWh,同比上升68.8%,环比上升80.9%,增长幅度较大。其中三元电池共计装车5.9GWh,同比上升56.1%,环比上升71.6%;磷酸铁锂电池共计装车4.7GWh,同比上升91.4%,环比上升95.5%。

制造业投资修复加快,关注消费改善力度

11月生产端仍保持高景气度,需求端稳步修复,但经济动能转换节奏有所放缓。11月地产投资仍强,基建、制造业投资稳步复苏,消费改善不及预期。其中,投资端表现仍强,房地产投资延续高增但修复速率有所放缓,严监管政策下房地产上行空间有限,考虑到施工存量限制,叠加土地购置费将逐步放缓,房地产投资可能已逐步接近高点。随着需求改善、库存去化,制造业投资改善或将有所加快。11月消费修复速率不及市场预期,扣除汽车和通信类消费后改善幅度有限,短期关注需求恢复速率的可持续性,及经济修复动能转换节奏。

11月规模以上工业增加值同比增7%,环比9月提升0.1个百分点,略超市场预期,生产端仍保持高景气度。三大门类看,11月份,采矿业增加值同比增长2.0%,增速较10月份放缓1.5

个百分点;制造业增长7.7%,加快0.2个百分点;电力、热力、燃气及水生产和供应业增长5.4%,加快1.4个百分点。11月以来高炉开工率均值保持高位,11月钢铁库存同比下降,生产端保持较高景气度。11月以来工业品价格持续上涨,有色金属、原油和钢铁价格出现不同程度改善。目前工业生产的当月表现已经恢复到疫情前的水平,随着气温逐步下降,叠加部分地区疫情反复的扰动,生产端增速或将有所放缓。

11月社会消费品零售总额同比5%,环比10月增速修复0.7个百分点,或受疫情反复扰动,修复速率不及市场预期,可选消费仍是亮点。从细项数据来看,消费继续修复,家用电器及通讯器材消费同步向上修复;11月汽车销售增速维持在较高水平,是支撑消费增速的主要原因;而石油及制品的消费仍保持交底增速,是主要拖累项。

目前来看,必选消费需求刚性,受到影响相对较小;可选消费需求短期出现明显修复迹象。服务消费方面,旅游、交通、酒店和餐饮等消费也逐步改善,且餐饮消费疫情后首月出现正增长。短期来看,海外疫情处于二次反复爆发期,且步入冬季国内疫情存在反复的可能,居民防范意识仍强,短期关注需求恢复速率的可持续性。中期来看,随着疫情研制成熟,部分商品消费有望出现回补,或带动整体消费回暖;但服务类消费回补的幅度较小。长期来看,在内循环政策带动下,或刺激居民消费增速的新一轮增长。

1~11月固定资产投资增速2.6%,环比1~10月修复0.8个百分点。其中,地产投资仍强,基建和制造业投资稳步修复。房地产投资延续高增但修复速率有所放缓,且现行数据方面较10月有所改善。1~11月房地产开发投资增速上行至6.3%,环比1~10月修复0.5个百分点。在先行数据方面,1~10月商品房销售面积累计增速转正为1.3%,环比改善1.3个百分点;房屋新开工面积增速修复至-2%,降幅收窄0.6个百分点,但11月增速仍为下降;房地产施工面积环比回升,录得3.2%;房地产竣工面积修复至-7.3%,降幅收窄1.9个百分点。目前来看,除了房地产拿地速度改善较差外,其余房地产现行数据均出现不同程度向好。整体来看,严监管政策下房地产上行空间有限,考虑到施工存量限制,叠加土地购置费将逐步放缓,房地产投资可能已逐步接近高点。

在基建投资方面,1~11月基建投资(不含电力)增速1%,较1~10月修复0.3个百分点。在政策推动下,基建投资持续恢复,但修复速率有所放缓。考虑到基建项目释放的季节性因素,5~6月开始直到下半年预计将是基建项目偏多的时期,一般拿项目后开工的材料集中使用期在2~3个月左右,预计四季度基建对需求端仍有支撑。

在制造业投资方面,1~11月制造业投资增速-3.5%,降幅较1~10收窄1.8个百分点。但随着经济内生动力修复叠加需求改善、库存去化,明年一季度制造业投资或将出现加速。

前十一月工业机器人产量大幅增加

2020年1~11月,全国工业机器人完成产量206851台,同比增长22.2%。11月,全国工业机器人完成产量23635台,同比增长31.7%。受疫情影响,自动化、智能化生产重要性得到凸显,2020年国内工业机器人需求持续提升。

挖机销量增速超预期

我国11月挖机销量3.22万台,同比涨幅66.9%。其中国内市场销量2.88万台,同比涨幅68.0%;出口销量3403台,同比涨幅57.8%。2020年前11月挖机累计销量29.6万台,同比涨幅37.4%。其中国内销量26.6万台,同比涨幅38.4%;出口销量3.05万台,同比涨幅28.8%。2020年挖机销量增速在疫情的影响下呈现前低后高,而全年看销量有望达到超预期32万台。

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志