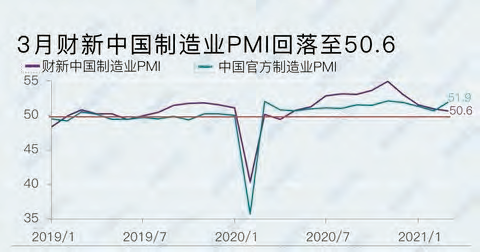

3月财新中国制造业PMI降至50.6为2020年5月以来最低

4月1日公布的2021年3月财新中国制造业PMI(采购经理指数)录得50.6,低于2月0.3个百分点,虽然连续第十一个月位于扩张区间,但降至2020年5月以来最低值,显示新冠疫情后制造业扩张速度进一步边际放缓。

这一走势与统计局制造业PMI相悖。国家统计局公布的2021年3月制造业PMI录得51.9,较2月上升1.3个百分点,结束连续三个月的回落态势。

制造业供给、需求继续保持扩张,但扩张速度已连续四个月放缓。中国制造商在3月继续增产,但整体增速轻微放缓至小幅水平,为11个月来最低。企业普遍反映市场在疫后进一步复苏,客户订单增加,支撑了最近产出增长。外需成为3月亮点,新出口订单指数在2021年首次位于扩张区间。受访企业表示,海外疫情有所缓和,海外需求明显增加。

受供求增速放缓影响,就业市场继续承压。3月就业指数连续第四个月位于收缩区间,收缩程度略有缓和。企业反映,当有员工离职时,主动补充用工的动力不强。

价格指数继续高歌猛进,通胀压力进一步加大。工业金属、原油等原材料价格持续上涨,令制造业企业成本大幅飙升。3月购进价格指数录得2017年12月以来最高值。受成本上升推动,企业出厂价格亦大幅上涨,制造业企业出厂价格指数在扩张区间升至2016年12月以来最高值。受访企业表示,价格上涨抑制了需求的进一步恢复。

展望未来一年,制造业企业普遍相信产出将会继续增长,乐观度较2月略有放缓,但仍为过去七年以来的较高水平。业界的增长预期普遍与疫情将要结束、全球需求将会复苏等预期因素有关。财新智库高级经济学家王喆表示,2021年3月制造业总体维持恢复态势,供求两端复苏动能同步减弱,海外需求出现明显改善,就业压力依然存在。制造业企业家对未来经济恢复和疫情控制仍充满信心,生产经营预期指数仍大幅高于长期均值。通胀仍是未来关注的重点,价格指数已连续数月上升,通胀压力不断凸显,制约了未来政策的腾挪空间,不利于后疫情时期经济的持续恢复。

2020年3月汽车工业经济运行情况

据中国汽车工业协会统计分析,2020年3月,随着新冠肺炎疫情在国内得到有效的控制,企业生产经营逐渐恢复。在生产端,企业复工复产情况明显好转,据我会掌握的23家企业集团最新复工复产调查情况统计,整车生产基地全面复工,员工返岗率86%,复产情况达到2020年平均水平的75%。在消费端,由于疫情并没有完全结束,因此仍有部分市场需求被抑制,但3月的企业销售情况已明显好于2月。随着国家有关政策的逐步落实,以及各地政府接连出台促进汽车消费政策,汽车市场将加快恢复。

作为国民经济的支柱产业,面对疫情影响,汽车行业有责任也有义务为恢复消费市场的繁荣贡献力量。中国汽车工业协会积极响应党中央、国务院号召,促进行业企业一手抓疫情防控,一手抓生产恢复,迅速了解、掌握企业生产和经营中存在的问题和困难,及时向政府部门反映情况,提出建议,尽全力为稳定经济做出贡献。

总体而言,2020年3月汽车工业大致运行特点如下:

汽车产销降幅收窄

3月,伴随生产经营有序恢复,汽车产销降幅收窄。

3月,汽车产销分别完成142.2万辆和143万辆,环比增长399.2%和361.4%,同比分别下降44.5%和43.3%,降幅较2月分别收窄35.3和35.8个百分点。

1~3月,汽车产销分别完成347.4万辆和367.2万辆,产销量同比分别下降45.2%和42.4%。

乘用车产销降幅依然较大

3月,乘用车产销分别完成104.9万辆和104.3万辆,环比分别增长436.5%和365.8%,同比分别下降49.9%和48.4%,降幅较2月收窄33和33.3个百分点。

1~3月,乘用车产销分别完成268.4万辆和287.7万辆,产销量同比分别下降48.7%和45.4%。分车型产销情况看:轿车产销量同比分别下降50.4%和47.6%;SUV产销量同比分别下降43.1%和39.6%;MPV产销量同比分别下降70.4%和63.3%;交叉型乘用车产销量同比分别下降51.1%和54.1%。

商用车降幅收窄较为明显

3月,商用车产销分别完成37.3万辆和38.8万辆,同比分别下降20.3%和22.6%,降幅较2月分别收窄46.6和44.5个百分点。

1~3月,商用车产销分别完成79.0万辆和79.4万辆,同比分别下降28.7%和28.4%。分车型产销情况看,客车产销分别完成6.9万辆和6.6万辆,同比分别下降22.9%和30.7%;货车产销分别完成72.1万辆和72.8万辆,同比分别下降29.3%28.2%。

皮卡车产销量同比下降,降幅大于货车

1~3月,皮卡车产销分别完成6.8万辆和7.0万辆,产销量同比分别下降38.3%和38.7%,降幅大于货车整体。分燃料类型情况看,柴油车同比下降幅度略窄于汽油车。1~3月,汽油车产销分别完成1.8万辆和2.0万辆,同比分别下降40.3%39.3%;柴油车产销分别完成4.8万辆和5.0万辆,同比分别下降38.6%和38.9%。

1~3月,排名前五家的皮卡企业销量合计5.4万辆,同比下降26.7%,占皮卡销售总量的78%,高于上年同期10.9个百分点。

新能源汽车同比继续下降

3月,新能源汽车产销(不含特斯拉)分别完成5.0万辆和5.3万辆,同比分别下降56.9%和53.2%。其中纯电动汽车产销分别完成3.8万辆和4.0万辆,同比分别下降58.5%和55.6%;插电式混合动力汽车产销分别完成1.1万辆和1.3万辆,同比分别下降50.2%和44.1%;燃料电池汽车产销分别完成38辆和36辆,其中产量同比增长5.6%,销量与同期持平。

1~3月,新能源汽车产销分别完成10.5万辆和11.4万辆,同比分别下降60.2%和56.4%。其中纯电动汽车产销分别完成7.7万辆和8.5万辆,同比分别下降61.8%和58.6%;插电式混合动力汽车产销分别完成2.8万辆和2.9万辆,同比分别下降55.0%和48.5%;燃料电池汽车产销分别完成183辆和207辆,同比分别下降19.7%和7.2%。

中国品牌乘用车市场份额提高

2020年3月,中国品牌乘用车共销售43.3万辆,同比下降48.2%,占乘用车销售总量的41.5%,比2020年同期提升0.2个百分点。

1~3月,中国品牌乘用车共销售115.5万辆,同比下降47.3%,占乘用车销售总量的40.1%,比2020年同期下降1.5个百分点。

重点企业集团市场集中度高于同期

1~3月,汽车销量排名前十位的企业集团销量合计为329.5万辆,同比下降41.7%,低于行业降幅0.7个百分点。占汽车销售总量的89.7%,高于2020年同期1.1个百分点。

汽车出口同比微增

3月,汽车企业出口9.1万辆,环比增长103.8%,同比增长0.8%。分车型看,乘用车本月出口6.8万辆,环比增长97.6%,同比增长21.9%;商用车出口2.3万辆,环比增长125.3%,同比下降33.8%。

1~3月,汽车企业出口20.4万辆,同比下降11.5%。分车型看,乘用车出口15.4万辆,同比增长5.3%;商用车出口5万辆,同比下降40.7%。

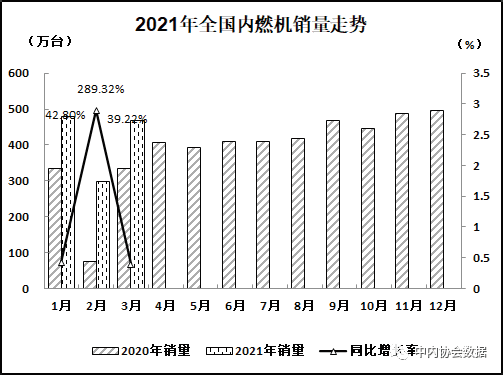

2021年3月内燃机行业销量综述

2021年3月,由于2月有效工作日少内燃机销量环比大幅增长;同比方面,由于商用车、工程机械、农业机械等终端市场继续保持较高的增长速度,带动内燃机了增长,再由于同期疫情情况好转复工复产,基数虽仍较低但已逐渐回升,同比涨幅已慢慢趋向合理区间。从1~3月累计销量情况看,与前几年正常年份的一季度数据比较,内燃机行业生产销量和增长趋势向好,已高于19年销售和增长水平。

按可比口径,3月销量466.72万台,环比增长56.95%,同比增长39.22%;1~3月累计销量1242.31万台,同比增长66.31%,较2月涨幅有所回落。

销量总体概述:

3月,内燃机销量466.72万台,环比增长56.95%,同比增长39.22%;功率完成26400.13万千瓦,环比增长51.44%,同比增长63.59。

1~3月内燃机累计销量1242.31万台,同比增长66.31%;累计功率完成70280.6万千瓦,同比增长78.26%。

分市场用途情况:

3月,在分用途市场可比口径中,各分类用途环比均有不同程度增长。具体为:乘用车用增长63.47%,商用车用增长43.70%,工程机械用增长70.47%,农业机械用增长15.10%,船用增长61.59%,发电机组用增长37.02%,园林机械用增长27.29%,摩托车用增长76.40%,通机用增长251.41%。

与2020年同期比,各分类用途均有较高幅度增长。具体为:乘用车用增长72.68%,商用车用增长61.83%,工程机械用增长37.28%,农业机械用用增长19.66%,船用增长70.44%,发电机组用增长4.68%,园林机械用增长2.06%,摩托车用增长22.86%,通机用增长50.14%。

与2020年累计比,各分类用途均有较高幅度增长。具体为:乘用车用增长78.10%,商用车用增长74.66%,工程机械用增长69.14%,农业机械用用增长90.17%,船用增长97.71%,

发电机组用增长34.89%,园林机械用增长43.76%,摩托车用增长52.77%,通机用增长37.18%。

3月,乘用车用销售172.84万台,商用车用44.22万台,工程机械用12.65万台,农业机械用43.56万台,船用0.42万台,发电机组用11.18万台,园林机械用22.29万台,摩托车用156.75万台,通机用2.80万台。

1~3月,乘用车用累计销售450.51万台,商用车用118.39万台,工程机械用30.87万台,农业机械用140.18万台,船用1.04万台,发电机组用30.13万台,园林机械用63.11万台,摩托车用402.53万台,通机用5.53万台。

2021年1~3月工业机器人产量累计同比108.0%

2020年12月,中国工业机器人产量29706台,同比增长32.4%,连续15个月增速为正且维持高增速水平;2020年中国工业机器人全年产量237068台,同比增长19.1%。2021

年3月工业机器人产量33075台,同比增长80.8%;2021年1~3月工业机器人累计产量78714台,同比增长108%,主要原因是2020年初疫情影响基数较低。

2020第四季度日本对中国工业机器人出口额增速39.47%。日本工业机器人销量占比全球50%,中国是其最大市场。日本工业机器人产业数据是中国机器人市场1~2季度领先指标。2020Q4日本对亚洲(含中国)、中国、北美、欧洲工业机器人出口额增速分别为18.32%、39.47%、10.16%、-4.59%。

2020年4月以来,我国金属切削机床产量增速持续增长,2021年3月产量增速提高到42.9%;2020年12月我国金属成形机床产量增速4.5%,维持震荡态势。

制造业产能利用率2021第一季度略有下滑

2021第一季度制造业、汽车制造业、3C电子制造业、电气机械制造业产能利用率分别为77.6%、78.5%、79.3%、81.1%,环比略有下滑。

2021年1~3月制造业固定资产投资额累计同比增长29.8%。2020年初受疫情冲击制造业投资基数较低,2021年1~3月制造业固定资产投资额累计同比增长29.8%。其中汽车制造业固定资产投资额1~3月累计同比下滑3.3%;电子制造业固定资产投资额1~3月累计同比增长40.4%;电气机械制造业固定资产投资额1~3月累计同比增长27.3%。

工程机械延续强势

根据2021年3月纳入统计的26家主机制造企业,共计销售各类挖掘机械产品126941台,同比涨幅85.0%。其中,3月国内大中小挖销量同比均保持强劲的增长势头,小挖(<18.5t)销量44368台,同比涨幅47.4%;中挖(18.5~28.5t)销量21427台,同比涨幅89.8%;大挖(≥28.5t)销量7182台,同比涨幅37.7%。根据政府工作报告的安排,2021年拟下放地方政府专项债券3.65万亿元。在稳投资、稳增长的目标下,考虑到地产可能面临微型调控,预计未来基建将继续发力,成为核心的增长动能。

轨交设备保持高增长

2021年1~2月,全国铁路固定资产投资达563.05亿元同比增长23.3%。其中国家铁路和非控股合资铁路固定资产投资完成523.98亿元,同比增长17.5%。我们预计未来地铁投资作为重要的基建部分,将继续保持在较强的投资规模,项目建设进度有望加速,重点项目有望按照预期开通,拉动轨交设备的需求。地铁方面,发改委去年上半年共批复4个城市轨道交通重大项目,包含深圳、合肥、徐州及厦门城市轨道交通建设规划,投资总额达2306.17亿元。在地方转向债的支撑下,

我们预计未来2021年铁路投资将继续保持高强度,通车里程维持快速增长。

2020年底光伏+风电新增装机超预期保障

根据中电联数据统计,2020年全社会用电量为7.5万亿千瓦时,同比+3.1%,光伏发电量为2611亿千瓦时,占用电量比重为3.5%,风电发电量为4665亿千瓦时,占用电量比重为6.2%。2020年光伏+风电合计占比为9.7%,较2019年同比+1.05%,较2015年提升5.7%。2021年光伏+风电发电占全社会用电量比重较2020年提升比1.3%,2025年提升6.8%,提升幅度超越“十三五”同期。

根据能源局数据,2020年光伏新增装机量为48.2GW,其中11~12月新增装机26.3GW,占2020年新增装机比重的55%,风电新增装机71.7GW,其中12月新增47.1GW,为前11月新增装机量近两倍。2020年国内累计光伏装机量达254GW,累计风电装机量达282GW。由于2020年底新增装机量超预期,预计2021年11%的目标基本可完成,但长远看若完成2025年目标,则2021~2025年光伏+风电的新增装机量将远超“十三五”规划。

锂电设备受益于新能源汽车投资旺盛

2021年3月新能源车产销量持续高增,结合此前国务院发布的《新能源汽车产业发展规划(2021~2035年)》,对新能源汽车及产业链发展形成长期利好。按照最新国内新能源汽车产业规划,2025年新能源汽车渗透率达到20%,假设海外市场除国内市场以外渗透率达到15%,则到2023年电动车销售全球有望达到1050万辆,在考虑到产能利用率以及单车带电量情况,全球动力电池产能有望超过1500Gwh,考虑到目前头部锂电池厂商(有效产能)情况,未来在产业趋势加速背景下有效产能仍存在较大缺口,继20年年底390亿扩产公告以外,近期宁德时代290亿再次上码产能是明确的信号。

激光设备IPG2020第四季度中国地区收入实现高速增长

IPG2020第四季度实现收入3.37亿美元,同比+9.78%(第三季度同比-3.25%),单季度收入持续改善,下游景气持续提升。盈利方面,2020第四季度毛利率和净利率分别为43.63%和14.76%,分别同比+3.12、+16.16pct,Q4实现0.49亿美元(2019Q4亏损0.04亿美元),盈利能力大幅改善。

收入分地区看,2020第四季度中国地区表现出色,单季度实现收入1.41亿美元,同比增幅高达52%,此外根据签订的订单框架协议,2021年头几周中国地区的订单需求旺盛。

短期内制造业持续复苏,激光行业景气度有望延续,中长期看激光行业作为黄金赛道,具有较好的成长性。

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志