现今的制造产业俨然正在经历一场浩大的技术革命,工业“4.0”朝向着高生产效率、降低成本并且灵活而智慧化的生产,未来工厂的概念链接了3D打印、大数据、系统整合、自动化等九大科技。作为核心九大科技的一环,3D打印技术随着国际知名企业与研发单位前仆后继地投入,俨然由快速打样的用途逐渐消除了原型设计和工具的概念,直接达到产品实现的两个步骤:设计和制造,迈入高度定制化数字制造技术的时代。

图1 涡轮叶片3D 模型

图2 指向性能量沉积成品,在零件上延伸三维结构

3D打印技术的特点在于利用材料进行加法制造,可以在不使用模具的情况下制造结构复杂的对象,因其具有至高的设计自由度而更容易开发传统减法加工与塑性成形加工所无法达成的应用发展,例如复杂结构对象、特殊的内部特征变化以及高度定制化产品。加法制造的特性连带的可达到产品轻量化、与节省材料之功效。近年来与日俱增的企业及个人,使用3D打印零组件与产品将不断创新的思维导入,使得3D打印产业的规模正快速的成长。

现行技术中,最为世人所熟悉的仍为塑料材料的3D打印,然而受限于其材料性质仅适合应用于打样模型与无安全性考量的结构用途,不论是汽车、医疗、食品、航天,工业乃至整体产业生态升华的需求正化为洪流,推动3D打印制造朝向高速、高精度的方向发展。

从产品设计到加工制造剖析3D打印制造现况

3D打印技术成为新兴产业发展的一环,3D打印制造技术的需求也逐年成长,为其中,可分为上游的设计产品、中游的设备材料应用以及下游加工制造、后处理三个部分整理出整个产业链。

上游——产品设计:产品设计部分,由3D绘图、扫描、逆向工程等建构计算机3D模型。

中游——设备材料应用:3D打印中主流的金属制造制程包含黏着剂喷胶技术、粉末熔融技术(PBF)、指向性能量沉积(DED);投入3D打印制造的材料已经发展的有黏着剂(应用于黏着剂喷积技术)、金属粉末(不锈钢合金粉末、钛合金粉末等)。

下游——加工制造、后处理:金属打印完零件经过后加工(切削、抛光、表面处理等),经过后处理将表面外观与尺寸达到需要标准,完成金属加工的最后一道制程。

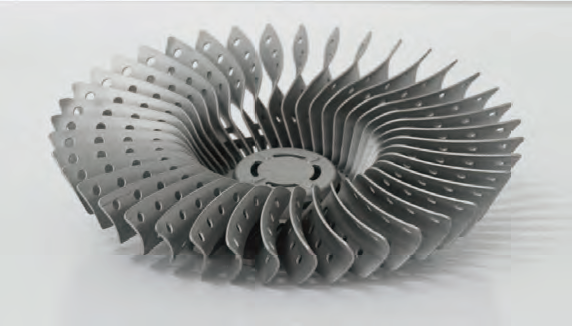

目前传统产业的制造技术包含切削、铸造、塑性等加工方式,但碍于技术上限制,例如相对复杂的涡轮叶片零件制造过程相对复杂,3D打印的优势可大幅减少制造程序以及过程时间、成本,原有的产品透过设计后特殊轻量化结构可用3D打印制造达到更快速方便的生产。

3D打印制造技术演进

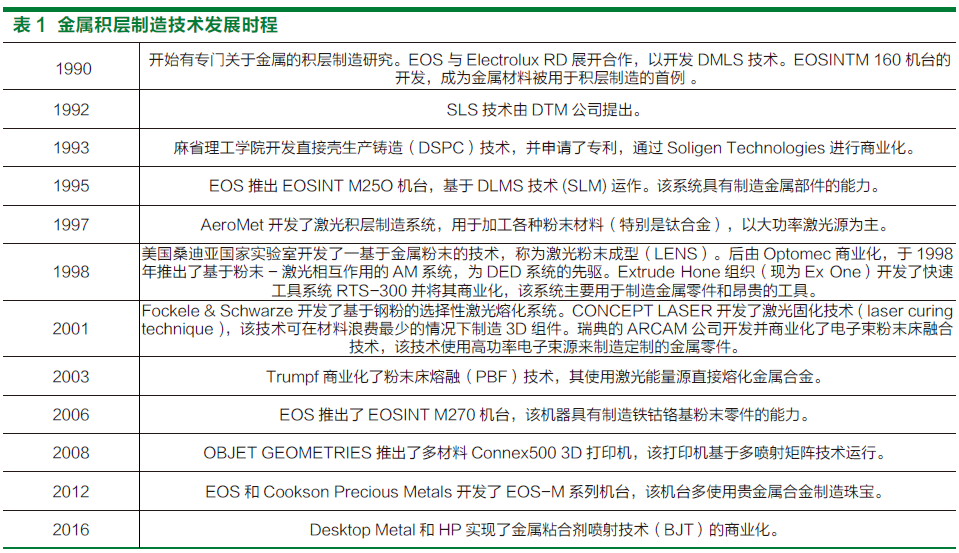

自1990年起3D打印制造蓬勃发展,时至今日已发展出各项制程。在此之间SLM最为广泛的应用于市场上无论是在航天或是医疗产业上,由主流厂皆相继有生产此制程设备便足以验证此一事实。

图3 激光粉末床熔融技术(LPBF) 架构

SLM的特征在于:能制造具有结构灵活性与材料广泛性的成品,举例来说像是:制造多重不规则化结构、实行一体化成形或是结合前两者的一体式大型复合结构。SLM的较低限制,使得其有着无法被其他制程取代的必要性,若其能够被大力推展,必能使得产业界突破并生产以往传统制程的加工瓶颈,令工业技术的完整性更进一步。

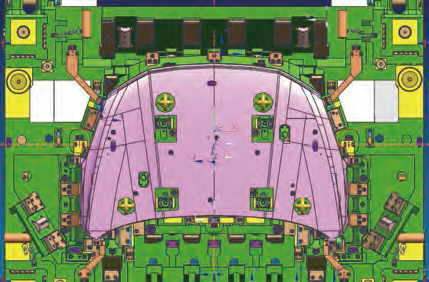

图4 黏着剂喷印(BJ) 机制

主流3D打印制造技术

金属的3D打印作为工业制程上倾力发展的方向,现以激光粉末床熔融(LPBF)、黏着剂喷印(BJ)以及指向性能量沉积(DED)此三种成型技术为主流。

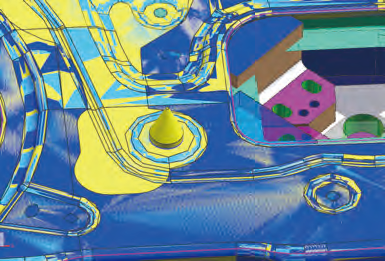

图5 指向性能量沉积,保护气体、粉材与能源于同轴输出

激光粉末床熔融技术(Laser Powder Bed Fusion,LPBF)

激光粉末床熔融技术是目前3D打印制造中最为普遍的一种成型方式。使用激光作为能量源,于铺平的粉末上进行扫描加热成型,待扫描完成,平台Z轴下降一定厚度,随后铺粉装置将

新的粉末铺展至平台上,能量源再进行新一层的扫瞄。透过反复前述流程,三维对象利用3D打印的原理逐渐成型。流程结束后将未经激光扫描的松散粉末移除,即可取得成品。激光粉末床熔融技术(LPBF)代表公司:ExOne、EOS、3Dsystems。

黏着剂喷印技术(Binder Jetting,BJ)

黏着剂喷印过程使用两种以上材料,以粉末为基底,黏结剂作为粉末与粉末之间的黏合。将粉状的材料铺于建构槽中,再利用喷墨头于选定的打印位置喷涂黏着剂,之后在铺上一层新的粉末,铺完粉末之后,平台下降,连续的循环此动作,直到打印件制作完毕。此技术的打印成品需要进行后制程,脱脂(Debinding)的作用是将初胚中的黏着剂移除;烧结是将已经脱脂完的棕胚结合成一体,待其冷却取出,即可得到金属打印成品。代表公司:Desktop Metal、ExOne。

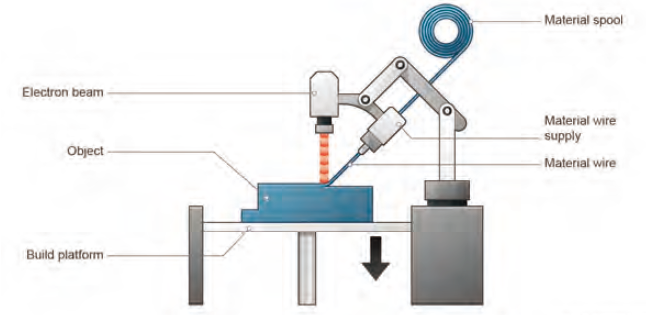

指向性能量沉积技术(Directed Energy Deposition,DED)

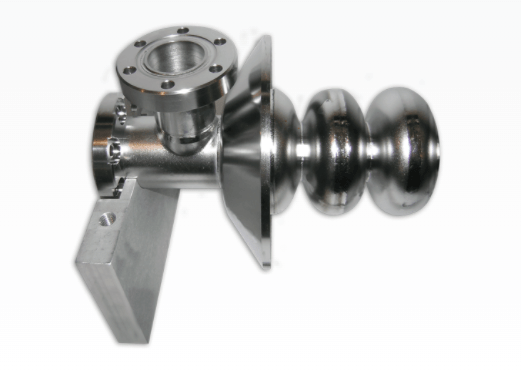

DED技术主要经由粉末熔覆(PowderCladding)的方式,使用同轴输送惰性气体与金属粉末,透过激光或其他能量源使粉末输沉积在高温熔融区。其特点在于不受到粉床大小限制,可以制作大尺寸的金属对象或是在曲面工件上制作出细长结构,特别可应用于航天零部件的制造与修补。代表公司:Optomec、DMGMORI。

主流3D打印制造之特点3D打印制造因自由度高且可靠,发展已遍及到众多领域。而三大主流技术间各具特色,在众多方面有互不可取代性。成型效率三项主流的3D打印制造技术中以BJ适合批量生产,以矩阵式的喷头可进行大面积的图形喷印,高速获得多件成型物件;而SLM技术方面已发展多颗激光协同成形的技术,大大缩短了成型时间;DED技术制造在缩短加工时间方面尚未有明显提升的迹象。

机械性能

3D打印零件性能与成品密度率息息相关,BJ需经过黏着剂成型而非在制程中直接熔融金属,成品受到孔隙影响较难达到高理论密度;而LPBF跟DED成品使用高密度能量对金属粉末进行熔融沈积成型可达99%以上的理论密度,具有较高强度。

成型尺寸

BJ生胚含有黏结剂需脱脂烧结才可得到金属成品,为了脱脂完全且符合时间成本,不可制作比较厚重的零件。LPBF需在惰性气体气氛下或真空加工,成品大小受制于成形仓体尺寸;相较之下DED列印头可同时输出粉末与保护气体,并无粉床机构限制,可制造大型对象。

图6 SpaceX 研发Super Draco 引擎,其舱体完全是使用3D 打印制造生产

3D打印制造应用

缩短制造时程

传统金属加工法分成切削法、模压法与铸造法。

金属切削法是最常用的金属加工法,主要方式有车、铣、刨、磨、钻等,通常需要配合特定专用工具才能在特定位置做精准加工。此法需要制作夹具才能顺利加工。模压法常见的有冲压成形、粉末压制成形、金属粉末注射成形、压铸成形等,模压法的特征为需要一定的压力与仿型结构的模具才能成形。此法需要制作复杂的模具才能成形,一般制作模具的时间约5~60天,复杂的产品结构甚至需要更长的制造时间才能完成模具的制造。

铸造法常见的有翻砂铸造法与脱蜡铸造法,铸造法能展现的特征性不足,对于物件的外型特征限制较大。

3D打印制造可减去夹工具与模具制造的时间,以此来节省大量的等待时间。

数量稀少

制造样品或是对象需求数量只有1件时,不需要制造夹具与模具,夹具与模具的成本居高不下,同时花大量的时间等待,3D打印制造可大幅的降低这方面的成本以及时间。

形状结构复杂

形状结构复杂目前主要发生在随形水路模具、拓朴结构与晶格结构上,通常此类型结构有个共通特点,无法使用金属加工法完成加工,3D打印制造可完全解决此现象。

一体成形

面对越来越极限的使用环境要求,此时只有一体成形可以大幅的避免因加工所产生的材料缺陷,而3D打印制造正是一体成型的专业。

因此3D打印制造正往以上四个方面发展,某设备零件损坏,需要等六个月的时间才能生产,此时使用3D打印制造性价比最高,这是其中一方面的应用。

复杂结构的零件,例如涡轮引擎的零部件,图6为SpaceX研制的Super Draco引擎,其腔体完全是使用3D打印制造生产。

另一方面则是往大型一体成型发展,主要应用在航天航天,此领域具有量少,轻量化因此形状结构设计复杂,一体化才能负荷高速所承受的相关应力,最后就是体积大,现行的3D打印制造在航天航天已有不可取代的优势。图7为铂力特公司展示采用具有自主知识产权的“3D打印制造”技术,图中为客机C919的中央翼缘条。

图7 铂力特公司展示采用具有自主知识产权的“3D 打印制造"技术,图中为客机C919 的中央翼缘条

3D打印制造设备与材料未来两大发展方向

设备发展方向主要分为两大领域,其一是可以打印出超精细件零件,图8为Digital Metal公司所展示的1公分大小的人形。Digital Metal公司证明了3D打印制造也能打印出超精细特征的对象。

其二是可以打印出超大件,图9为新加坡南洋理工大学所研制的开放空间3D打印制造,理论上此方法只有机械手臂的限3D打印制造设备与材料未来两大发展方向设备发展方向主要分为两大领域,其一是可以打印出超精细件零件,图8为Digital Metal公司所展示的1公分大小的人形。Digital Metal公司证明了3D打印制造也能打印出超精细特征的对象。

图8 Digital Metal 公司所展示的1 公分大小的人形

其二是可以打印出超大件,图9为新加坡南洋理工大学所研制的开放空间3D打印制造,理论上此方法只有机械手臂的限制,因机械手臂可自由移动,理论上大小的限制。

图9 新加坡南洋理工大学所研制的开放空间3D 打印制造

材料发展方向主要是针对对象的精细度方向以及超大件适用的发展方向。需要达到特征超激细,金属粉末必须要足够细才能将特征制造出来,但是超细粉末有其先天的致命伤,例如比表面积大所带来的活性大,容易引起尘爆,以及细粉在制造过程中所产生的扬尘问题。而生产大型对象导致材料的消耗量巨大,因此材料需可源源不绝的供应,不然就失去了3D打印制造的优势了。

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志