文|刘明星、李建、王思杰

普玛宝意方销售总监康斯坦诺先生(左)和中方销售总监邓达志先生(中)和范志民先生(右)

普玛宝——产品线最全的钣金巨头

经过几十年的竞争,钣金设备行业形成了不超过十家的全球性巨头公司,基本都在中国布局,为钣金行业提供各种软硬件服务。其中来自意大利的普玛宝公司是其中产品线最齐全的一家巨头,自2015年在苏州的工厂开业之后,在各大机床展、专业会议高调宣传,并举办各种技术开放日,在业内引起了广泛的关注。MFC的记者专程前往普玛宝位于苏州吴江的工厂采访了意方销售总监康斯坦诺先生和中方销售总监邓达志先生和范志民,由邓爱莉女士担任翻译。按照普玛宝的传统,康斯坦诺先生技术出身,然后做销售,在全世界很多国家工作过,对于中国市场的独特性很有感触。

由于采访就同一个话题,三位先生都有发表意见,我们统一为普玛宝的声音,用P代替。

MFC:首先请简要给我们的读者介绍一下PRIMA-POWER公司。

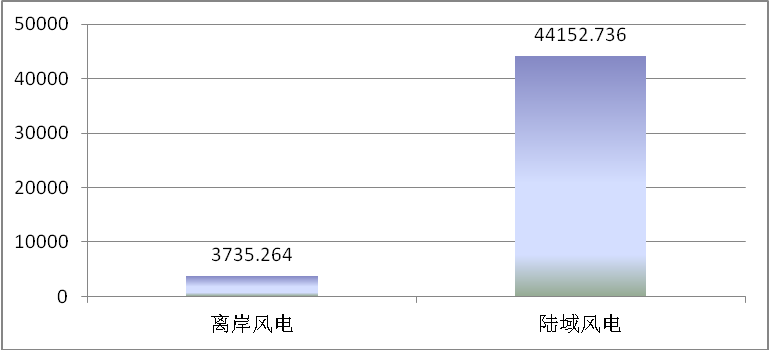

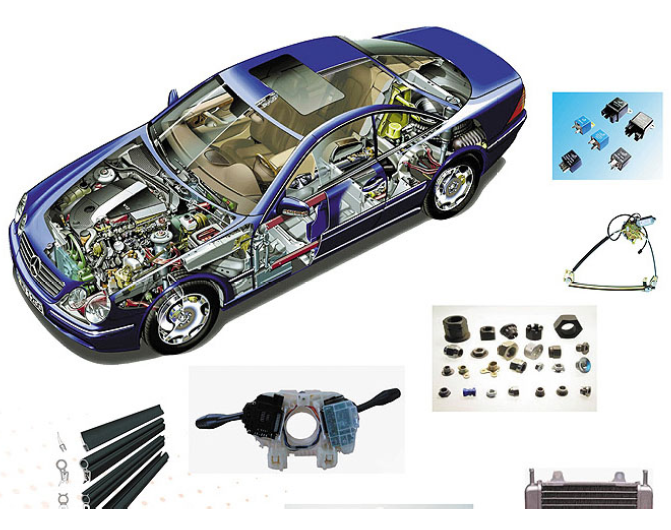

P:普玛宝是钣金加工机械及系统的领导者,其产品涵盖了激光加工、冲压、剪板、折弯及自动化等所有应用,是该领域内产品范围最广的制造商之一。我司的制造工厂分别位于意大利、芬兰、美国和中国,设备及系统从这些国家发往世界各地,直接领导或由专业经销商构成的销售和服务网络遍布全球70多个国家,目前,我们的设备在全球已安装超过12000台。我司的生产线包括冲床、激光、复合机床、折弯、生产线和软件,涵盖了钣金加工的所有阶段。作为不容质疑的三维激光设备领域的领导者,普玛宝提供从切割,焊接到表面处理的全面的三维激光加工解决方案。在热成形加工领域,普玛宝是世界上最大的三维激光切割设备供应商之一,仅在中国市场就有超过150台设备用于7X24小时的热成形生产中。

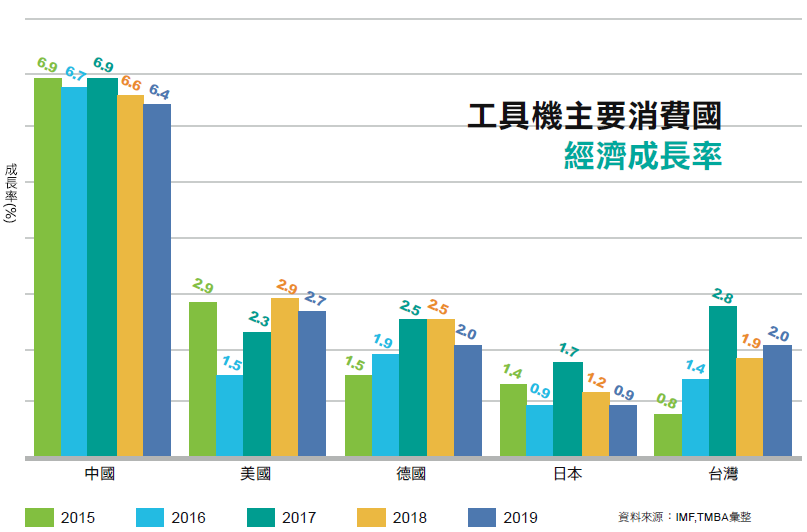

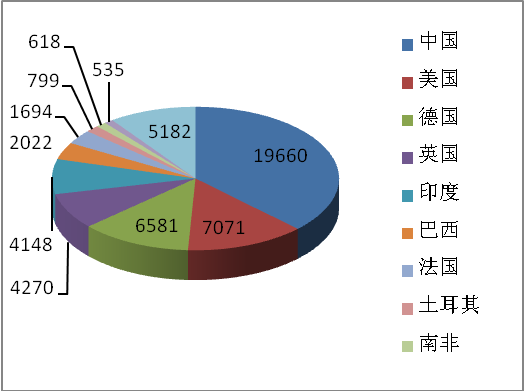

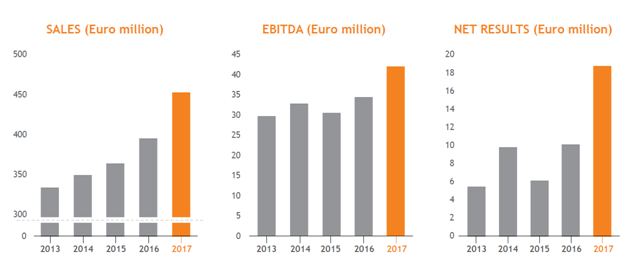

普玛宝是米兰证券交易所上市集团——普瑞玛集团的机械制造部门,母公司创立于1977年,1999年上市,去年举行了隆重的40周年庆典。2017年普瑞玛集团的营收是4.495亿欧元,折合人民币约35亿人民币,同比增长了14.1%;新增订单是4.81亿欧元,同比增长18.5%,净利润是1870万欧元,同比增长83%。普玛宝目前处于快速上升的势头之中,在全球大部分市场的额度都在扩大。

普瑞玛极其重视研发,2017投入研发的资金大约是集团合并收入的5.2%,即大约2337万欧元,折合1.82亿人民币。整个集团员工超过1800人,遍布世界各地,其中大约15%的员工从事与研发相关的工作。这也是普玛宝能在各个产品领域保持领先性的根本原因。

MFC:我们观察到最近几年普玛宝加大了中国的投资和营销力度,而这个时候正是外企企业逐渐减少对华投资的时候,请问这是出于什么的考量?

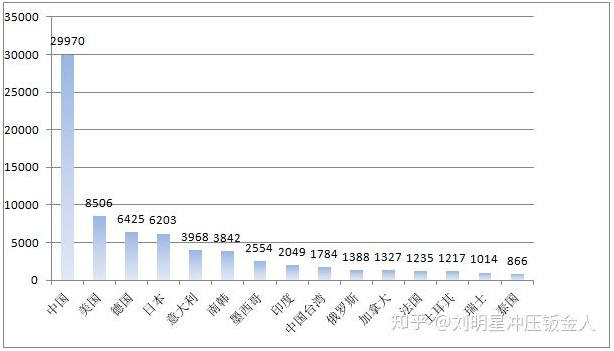

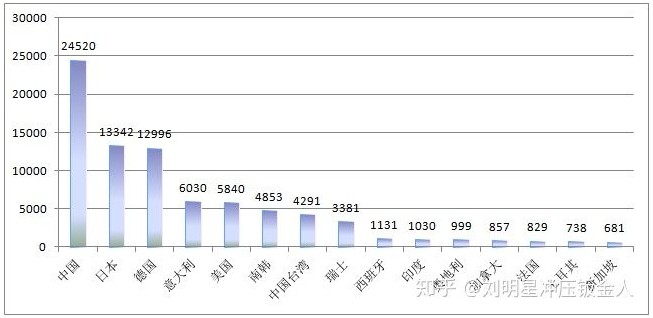

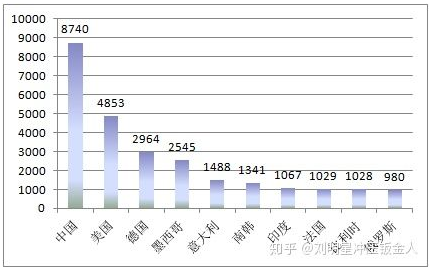

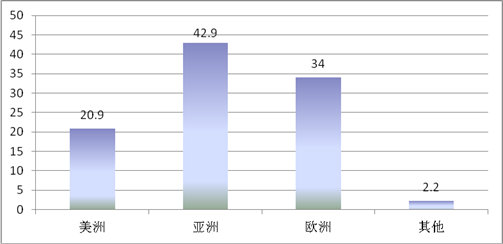

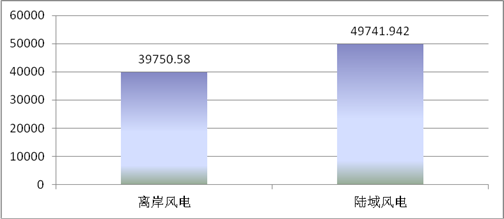

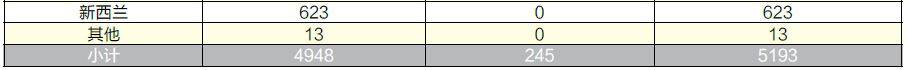

P:在我们公司的收入构成中,以区域分,中国市场的收入占到了14%,仅次于意大利本土市场的15.2%和北美市场25.5%;以产品结构区分,激光机占到了36%,冲床、折弯机及系统大约是34%,售后服务及其他25%,激光源及电子元件5%;以用户行业区分,汽车行业25%,农用机械及工程机械行业11%,电气与自动售货行业8%,航空及能源7%,建筑及仓储27%,分包商及其他22%。

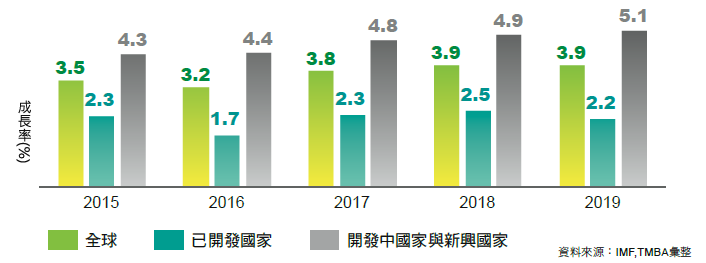

中国是一个超大的市场,大到任何一个全球性的公司都不能忽视其重要性。中国人勤劳能干,头脑灵活,不拘泥陈规,中国的企业发展特别快,高中低水平的企业都广泛存在,需求千差万别,而本土的钣金设备企业又特别多,成长很快,这是其他新兴国家不具备的特殊情况。在别的国家,很多钣金企业过了三年去看,还是那个样子,但是中国不行,要么已经发展得特别大,不断扩建大厂房,上新设备,要么就萎缩消失了;在中国展览会上,每年我们都能看到不断有新的激光机制造和数控冲设备商冒出来,不断有老企业消失,竞争就是这样激烈。

这对进入中国市场的钣金设备企业有很高的要求,既要满足客户的需求,又具有和本土竞争对手一样的灵活服务能力,而灵活,正是意大利人的特长,也正是普玛宝擅长的。通过上述数据,我们可以了解到我们所服务的行业,比如汽车、工程机械、农机、建筑等,中国的产能和市场都是世界第一,这样广阔的市场是其他任何新兴市场短时间内不可能取代的。

我们加大在华投资,对中国市场充满信心,还有一个重要的原因,就是中国市场购买力在升级,对高性能的设备、自动化生产线、软件还有环保节能的需求在提升,这些正是普玛宝的长项,已经不是通过代理商能够服务到的。

我们的客户很大部分来自于设备升级,比如以前有普玛宝的单台设备,然后逐渐完善,在产品线的齐全方面,以及技术服务能力,我们可以自豪地说,无人能出其右,或者淘汰其他品牌旧设备,购买我们品牌的设备进行升级。

布加迪、法拉利、兰博基尼、玛莎拉蒂这些顶级豪车产自意大利,那是全世界男人一生奋斗的梦想,是奋斗到一定成功的程度给予自己的奖励。

与此类似,普玛宝的生产线也是钣金企业最值得期待的终极资产,并不便宜,但是物超所值。

**整合唯一仅此一家

MFC:你们多次提到普玛宝的产品线最齐全,能给我们的读者简要介绍一下吗?**

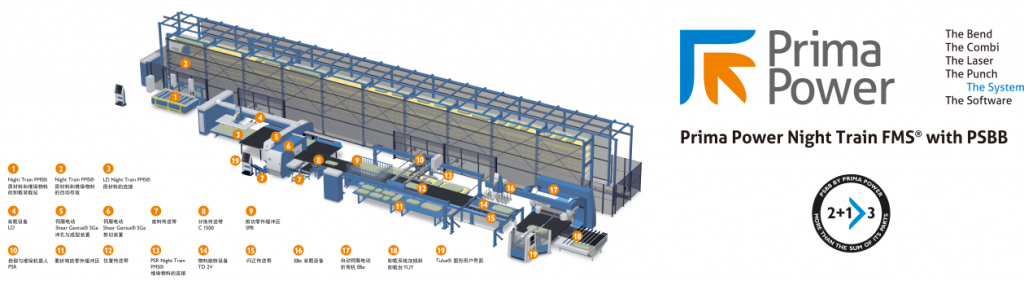

P:普玛宝是钣金加工设备和系统领域的领头羊。我们提供业内最广泛的产品组合,覆盖所有应用:激光加工、冲压、剪板、折弯和自动化。得益于产品的模块化设计,我们可提供多种生产解决方案,从单机到用于管理各个作业阶段、信息流和材料提取的完整生产系统。这些产品可与我们的其他钣金加工技术相兼容,为客户打造尽可能全面的生产解决方案。

THEBEND弯板机:提供广泛的折弯解决方案,包括弯板机和折弯中心。包括BceSmart半自动智能折弯单元;Ebe全自动伺服式弯钣中心可完善折弯工艺,降低生产成本。

THECOMBI复合机:带有伺服电动技术的冲床&激光切割机。包括CombiGenius,一款现代的复合机设备,使用数控伺服电动轴,能源效率高,维护要求低,操作速度快;ShearGenius,冲床与直角剪切功能。

THELASER激光机:用于二维和三维切割、焊接和打孔的激光设备和系统。二维激光系列包括LaserSharp,针对中大尺寸钣金加工生产率最高的设备;LaserGenius,一款具备高生产力、高精确度和高效率的光纤激光切割机器。PlatinoFiber激光切割机对中高厚度的软钢可显著缩短循环时间。三维激光系列包括LaserNext系列,LaserNext2141激光切割机可广泛应用于各种不同行业领域(如定制车间,冲压车间、航空、农业、汽车产业),有多个不同的配置供选择,适用于任何生产需求。LaserNext1530及2130激光切割机从设计、研发、制造到测试都专门针对汽车零部件,尤其是热成型汽车零部件的生产应用。LaserNext2130可以满足大尺寸部件(如新的“门环”理念)的加工需求。

THEPRESS折弯机:快速、准确、高效的伺服电动和伺服液压折弯机。包括Ep1030,使用寿命长、生产效率高、产能大、用途广、精准度高、耗电量小、维护成本低的折弯机。

THEPUNCH冲压机:先进的多功能伺服电动冲床解决方案。包括E5xEvolution:节能、提升高精确度和产能结合的最先进伺服电动驱动冲床;PunchGenius,现代转塔冲床。

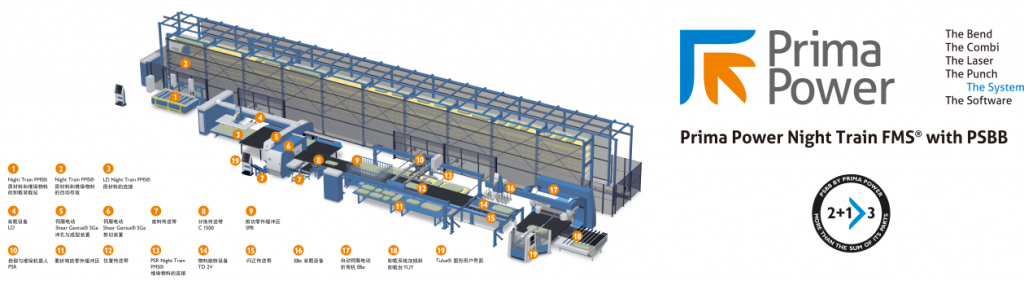

THESYSTEM系统:涵盖整个作业流程的全面模块化解决方案。包括紧凑型PSBB冲、剪、缓冲、折弯生产线,将输入的原材料,经过冲压、剪切、缓冲储存和折弯等加工工艺,自动化生成高品质的弯曲成形工件。LPBB——自动冲床、激光切割和折弯一体机。

THESOFTWARE软件:普玛宝提供可将产量最大化的软件解决方案。

普玛宝提供用于钣金加工及激光切割的全系列的产品和服务,是真正做到整合为一的合作伙伴。我们也是唯一全面拥有数控、自动化、激光切割头以及自家光纤激光源等自有产品核心组件的公司,这使得我们在产品的设计和制造方面具有不可比拟的优势,能够从最基础的元器件层面进行整体调试。

NCExpresse3是一款可升级的CAD/CAM软件,从导入和展开3D模型到处理ERP数据,可用于处理单个部件工序或全自动批量生产。支持普玛宝激光和转塔的所有编程需要。

Master Bend Cam编程系统是用户友好的集成工具,通过互动图形技术实现普玛宝弯板机的高效管理,包括3D模拟和碰撞检查。

TULUS CELL高度逻辑化的现代用户界面让使用变得轻松简单,是集成式可升级软件家族的一员,能进行生产的集中管理,支持自动的、高质量的零件处理、快速刀具装配、生产跟进以及参数在线编辑。

TULUS OFFICE是工作规划和控制设备产量的强大工具,能对设备和任务进行简单的安排和跟进,也能在忙时编辑任务列表,报告选项,提交有关设备性能和生产流程的报告。

TULUS POWER PROCESSING

使生产流程变得透明而易于管理。PowerProcessing作为一款生产执行系统(MES)软件,控制着整个生产流程。

INDUSTRY4.0

智能设备和智能软件系列,连接设备和中央数据库,保障无缝生产信息流。

自动化:COMPACTEXPRESSCE:入门级的自动化物料处理解决方案,实现了原材料的上料及成型零件(包括框架)的下料操作的高效自动化,可根据生产需要同时进行自动和人工操作。

COMPACTSERVERCS:入门级的自动化原材料上料和已加工完成的板材下料处理的解决方案,有两个不同的存储单位(一个放原材料,另一个放已加工完成的板材),带板材分张功能、系统占地面积紧凑。

上料和堆垛设备:自动上料和零件堆剁的先进自动化设备。LST是紧凑型高性能的自动上料堆剁机器人,自动输出相应板材供给加工设备,分拣堆垛,供下一步工序使用。

设备的整个加工周期都是自动的。

MFC:为什么你们会有这么长、又这么丰富的产品线?

P:和我们最强的竞争对手一样,我们在成为今天这样的领导者的过程中,不断在兼并业内各个领域实力非常强的竞争对手,后者最有竞争力的产品不断进入PRIMAPOWER的产品序列,同时彼此上下游之间又能兼容。2008年并购的FINNPOWER是最成功的案例,直接让公司的营业收入翻倍,产品线更加齐整,并且彻底巩固了钣金自动化领域的领导地位。以折弯机为例,我们有十几个系列,每个系列又好几个分类,既有通用型,又有个性化的机型,事实上几乎涵盖了所有的应用场景。针对不同层次的用户,用户在不同发展阶段,我们都能有入门级和高级的机型,以及各种软件供他们选择。大家高中学过排列组合,我们的冲裁、切割有十几种冲床和激光机,折弯有几十种机型,料库有好几种,这样算下来我们的组合是几百种方案,在和客户沟通需求之后,我们能根据客户财力、产品特点、订单特征、生产环境、人员水平等综合一个最优方案。

绝大多数用户不可能一下子买整条生产线,可能先买最需要的单机切割或者折弯,人工上下料。有了积累之后,想改自动化,加自动化物流系统,或者不同的单元组合柔性线,没有问题!任何一个单机,都可以无缝或者稍加改造并入我们的自动化线,成为智能化系统的一部分。因为我们不仅仅是设备生产商,我们还是软件和系统集成商,大部分的软硬件、系统和元器件都可以由我们自己提供,只要开放数据,别的品牌的设备一样兼容。

MFC:我们关注普玛宝在技术开放日、内部刊物、官网都提到工业4.0,请问你们理解的钣金行业的4.0是怎么样的?

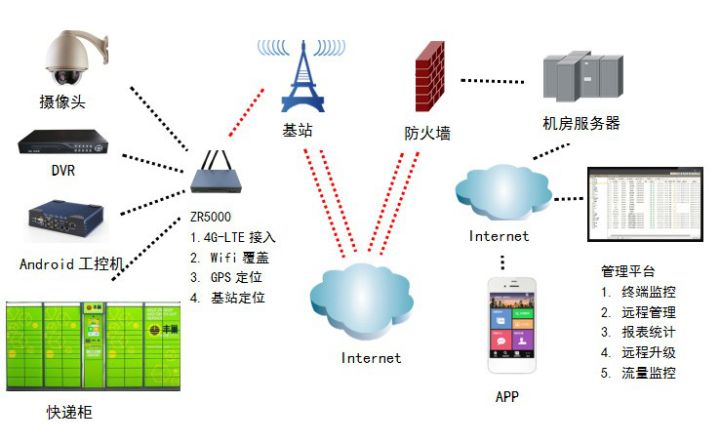

P:工业4.0是制造史上的一个新时代,它正通过信息物理系统和大数据技术对工业技术和工业过程产生革命性的影响。普玛宝紧跟第四次工业革命的数字化潮流,专注于机器、人和过程之间的连通和交互,将机器连接到一个共通平台,提高运营效率,实现无缝的生产信息流,将机器效益最大化。为了帮助我们的客户全面体验工业4.0,释放数字制造的商业潜力,普玛宝构建了一个独一无二的工业4.0解决方案,该方案涵盖三个关键领域:智能设备与工厂,智能软件和智能远程服务。

智能设备

普玛宝“智能设备”和自动化工厂通过感应器和摄像机来收集实时和历史数据,从而将设备效益最大化,提高效率和灵活性,是可以满足客户需求的个性化定制解决方案,普玛宝所有的激光和金属板料加工设备都属于“工业4.0一揽子方案”。

智能软件

普玛宝“智能软件”系列包含一系列完整的模块化软件系统,将机器生成的数据贮存在云端,从而实现无缝的生产信息流,与ERP生产管理系统及MES制造执行系统连接。智能软件与设备连接,控制从订单到交货的整个生产流,打造一个自动化的过程。

智能远程服务

普玛宝“智能远程服务”以数据为驱动进行分析,通过从机器生成的数据中提取有价值的洞见,提供预见性维护服务。普玛宝基于运营数据的分析远程监控和诊断理念,而这些数据则是通过与普玛宝云在线连接的设备收集的。通过与客户设备进行在线连接,并远程获取客户设备,提供在线支持,这加快了故障修理,将现场维护的需求降至最低。

“远程服务”提升了机器的运营时间,实现了生产效益的分析,并可监控设备状态和条件,从而确保设备的运行效益保持在尽可能高的水平。

所有的这些,使我们普玛宝已经能够实现的,而不仅仅是一种宣传的口号。在我们的一些客户工厂,能够实现一个人从材料出库,一直到零部件打包出库的全流程管理,然后生产线能够在大规模稳定生产,以及多品种和小批量之间能快速切换。

发展历程

普玛宝(Prima Power)——一个品牌,两个钣金加工行业的历史领导者:原普瑞玛工业公司(Prima Industrie)和芬宝公司(Finn-Power)。

1977年至1979年创建时期

原普玛宝公司注册成立,公司先后开发了一系列高科技产品,并于1979年成功推出了首台三维激光设备。

芬宝公司于1969年创建于芬兰,其率先推出了液压折弯机,并很快成为了全球市场中的佼佼者。

1980年至1989年工业化时期

普瑞玛工业公司凭借Optimo设备奠定了其在三维激光设备领域的领导者地位,并陆续推出了工业用焊接、加工及测量设备。同时,在德国成立了首个全球分支。

1983年,拥有折弯技术的小型私营企业芬宝公司迈出了大胆的一步,推出了芬宝品牌液压转塔冲床,该冲床完全由芬宝公司研发制造。1985年,芬宝公司在美国创建了它的第一家子公司,在这之后其他分支机构也陆续成立。

1990年至1995年致力于钣金加工

Rapido设备的推出,丰富了三维产品的种类。公司开始出售增值服务,并通过收购瑞士LaserworkAG公司成功进入平面激光市场。在法国、英国和美国成立了子分公司,进一步加强销售和服务活动。

芬宝公司的集成直角切割技术实现了世界性的突破。该技术刚一面世就成为了NightTrainFMS午夜快车柔性生产线的核心,引领了钣金加工柔性生产线理念,且一直保持至今。

1996年至1999年成长时期

普瑞玛工业公司通过了ISO9001体系认证。Platino平面激光设备启航。在中国的第一家合资公司成立,并在北京成立了办事处。在意大利证券交易所上市。

1998年,伺服电动转塔冲床的推出标志着其朝着钣金加工行业“绿色环保”这一目前人们所熟知的理念挺进的第一步。

2000~2007年日趋全球化

收购了ConvergentEnergy公司(即现在的普瑞玛电子公司)及Laserdyne公司。在中国成立了第二家合资公司——上海团结普玛宝激光设备有限公司。推出了Syncrono设备和Rapido设备。加强了欧洲市场的销售和服务。

2008年2月4日重要变革

2008年2月4日,原普瑞玛工业公司收购了芬宝公司。

2008~2013年一体化和全球化

2011年3月,一个新品牌诞生了!所有的激光及钣金加工设备以及所有相关的服务都将以普玛宝(PrimaPower)的名义进行销售。同时销售和服务网络实现完全一体化,并在巴西、印度、俄罗斯、土耳其、阿联酋、澳大利亚、墨西哥及韩国新建了子分公司。

2015年3月

2015年3月26日,普瑞玛工业公司新工厂在中国苏州成立,投资560万美元,占地面积一万平方米,集生产车间、办公和展厅于一体。普玛宝钣金设备(苏州)有限公司主要致力于二维激光切割机和钣金设备的生产、销售和服务。

MFC金属板材成形平台

1.官网:www.mfc-china.org

2.今日头条:金属板材成形之家

3.微信订阅号:MFC-home金属板材成形之家

4.群友通讯录:「MFC金属板材成形杂志」1.6万人通讯录

5.千聊优课:MFC-冲压联盟名家直播间

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志