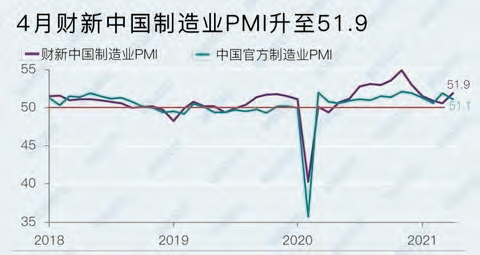

4月财新中国制造业PMI录得51.9升至2021年以来最高

4月30日公布的2021年4月财新中国制造业PMI(采购经理指数)较3月回升1.3个百分点至51.9,为2021年以来最强劲,表明制造业恢复在二季度开局有所加速。

这一走势与国家统计局制造业PMI并不一致。统计局发布的4月制造业PMI录得51.1,较3月下降0.8个百分点。

市场景气度改善,推动制造业供给和需求同步扩张,生产指数和新订单指数双双录得四个月以来的高点。虽然部分国家疫情有所反弹,但外需亦保持强劲势头,新出口订单指数连续第二个月位于扩张区间,并增幅扩大。

供需改善,带动4月就业指数结束连续四个月收缩,2020年12月首次站上荣枯线,表明随着市场景气度改善,企业开始增加用工量。虽然就业改善绝对值不高,但就业指数已录得2013年2月以来次高点。价格指数继续上扬,通胀压力进一步加大。4月购进价格指数继续在扩张区间上升,刷新2017年12月以来的最高值。原材料市场价格继续推动制造业企业成本上升,钢铁等工业金属和化工原料价格持续飙升。受此影响,制造业企业出厂价格指数高幅回落,但仍继续大幅高于荣枯线,中间产品价格上涨尤为突出。投入品价格指数持续高于出厂价格指数,对下游企业利润形成挤压。

4月供应商供应时间指数在收缩区间大幅下降,与此前受疫情管控影响不同,当月供应商供应时间的延长主因是原材料短缺。

面对旺盛的市场需求,制造业企业采购量显著增加,采购量指数强势扩张,原材料采购库存也年内首次由降转升。

市场需求改善,则消耗了大量产成品库存,产成品库存指数连续两个月处于收缩区间,且降幅有所扩大,企业普遍表示交付订单时动用了原有存货。

企业对产出前景仍然保持乐观,但乐观度微降至三个月低点。业界预期疫情即将结束,被抑制的需求将会得到释放,加上新产品发布,支撑了企业的信心。

财新智库高级经济学家王喆表示,2021年4月制造业供需显著扩张,海外需求亦较为稳健,就业市场有所改善。目前制造业景气度依然维持较高水平,后疫情时代经济修复动能犹在。未来关注重点仍在通胀,价格指数上涨已持续数月,仍未见改善迹象。近来,高层会议多次提及大宗商品价格上涨问题,提出要加强原材料等市场调节,缓解企业成本压力。未来数月,原材料价格上涨和输入性通胀将制约政策发挥空间,成为经济持续恢复的主要障碍。

2020年4月汽车工业经济运行情况

2021年4月,我国汽车产销继续保持增长,新能源汽车实现高速增长,汽车出口创历史新高。

4月汽车销量同比增长8.6%

4月,汽车产销分别完成223.4万辆和225.2万辆,同比分别增长6.3%和8.6%。

1~4月,汽车产销分别完成858.6万辆和874.8万辆,同比分别增长53.4%和51.8%。

4月乘用车销量同比增长10.8%

4月,乘用车产销分别完成171.4万辆和170.4万辆,同比分别增长7.9%和10.8%。分车型看,轿车产销分别完成74.5万辆和75.7万辆,其中产量同比下降1.9%,销量同比增长2%;SUV产销分别完成84.3万辆和82.1万辆,同比分别增长16%和17.6%;MPV产销分别完成8.2万辆和8.5万辆,同比分别增长27.1%和39.7%;交叉型乘用车产销分别完成4.3万辆和4.1万辆,同比分别增长14.4%和13%。

1~4月,乘用车产销分别完成666.8万辆和679.1万辆,同比分别增长55.3%和53.1%。分车型看,轿车产销分别完成304.5万辆和314万辆,同比分别增长51.8%和51%;SUV产销分别完成319.3万辆和323.7万辆,同比分别增长57.8%和55.7%;MPV产销分别完成32.1万辆和30.7万辆,同比分别增长79.8%和56%;交叉型乘用车产销分别完成11.1万辆和10.7万辆,同比分别增长26.8%和31.6%。

4月,中国品牌乘用车销售71.9万辆,同比增长34.8%,占乘用车销售总量的42.2%,占有率同比上升7.5个百分点。

1~4月,中国品牌乘用车累计销售282.8万辆,同比增长66.9%,占乘用车销售总量的41.6%,占有率同比上升3.4个百分点。其中,轿车销量84.5万辆,同比增长116%,市场份额为26.9%;SUV销量167.3万辆,同比增长54.3%,市场份额为51.7%;MPV销量20.2万辆,同比增长47%,市场份额为66%。

4月商用车销量同比增长2.3%

4月,商用车产销分别完成52.1万辆和54.8万辆,同比分别增长1.2%和2.3%。分车型看,货车产销分别完成47.2万辆和50.1万辆,其中产量同比下降0.6%,销量同比增长0.7%;

客车产销分别完成4.8万辆和4.7万辆,同比分别增长23.8%和23.1%。

1~4月,商用车产销分别完成191.8万辆和195.6万辆,同比分别增长47%和47.3%。分车型看,货车产销分别完成175.9万辆和179.7万辆,同比分别增长47.1%和46.9%;客车产销均完成15.9万辆,同比分别增长46.6%和52.2%。

4月新能源汽车销量同比增长1.8倍

4月,新能源汽车产销分别完成21.6万辆和20.6万辆,同比分别增长1.6倍和1.8倍。分车型看,纯电动汽车产销分别完成18.2万辆和17.1万辆,同比分别增长2.1倍和2.2倍;插电式混合动力汽车产销分别完成3.4万辆和3.5万辆,同比分别增长49.9%和70.8%;燃料电池汽车产销分别完成36辆和38辆,同比分别下降67%和48%。

1~4月,新能源汽车产销分别完成75万辆和73.2万辆,同比分别增长2.6倍和2.5倍。分车型看,纯电动汽车产销分别完成63.7万辆和61.5万辆,同比分别增长3倍和2.8倍;插电式混合动力汽车产销分别完成11.3万辆和11.7万辆,同比分别增长1.2倍和1.4倍;燃料电池汽车产销分别完成140辆和188辆,同比分别下降52.1%和32.9%。

1~3月重点企业主营业务收入同比增长76.2%

1~3月,汽车工业重点企业(集团)累计实现主营业务收入10496亿元,同比增长76.2%;累计实现利税总额1031.7亿元,同比增长230.9%。

4月汽车出口同比增长1.1倍

4月,汽车整车出口15.1万辆,同比增长114.6%。分车型看,乘用车出口11.7万辆,同比增长113.4%;商用车出口3.4万辆,同比增长119.1%。

1~4月,汽车整车出口51.6万辆,同比增长88.1%。分车型看,乘用车出口39.6万辆,同比增长89.3%;商用车出口12万辆,同比增长84.3%。

2021年4月内燃机行业销量综述

2021年4月,内燃机行业平稳运行,销量环比有所下降;同比继续保持增长,由于同期复工复产生产逐步恢复基数抬高,增速已较3月明显回落。将1~4月累计销量情况与正常年份同期的数据比较,内燃机行业发展趋势向好,其销量和增长已高于19年同期水平。

按可比口径,4月销量446.20万台,环比增长-4.40%,同比增长9.83%;1~4月累计销量1685.56万台,同比增长46.14%,较3月涨幅回落20.17个百分点。与2019年同期相比,销量增长11.30%,增幅与1~3月基本持平。

分燃料类型情况:

4月,柴油内燃机销售67.33万台(其中乘用车用2.16万台,商用车用33.76万台,工程机械用11.55万台,农机用16.62万台,船用0.40万台,发电用2.55万台,通用0.30万台),汽油内燃机销量378.70万台。1~4月柴油机销量257.62万台(其中乘用车用7.96万台,商用车用133.57万台,工程机械用40.31万台,农机用53.90万台,船用1.45万台,发电用9.36万台,通用1.07万台),汽油内燃机销量1427.28万台。

分市场用途情况:

4月,在分用途市场可比口径中,除农业机械用及园林机械用环比增长外,其它用途环比均有不同程度下降。具体为:乘用车用增长-9.22%,商用车用增长-6.64%,工程机械用增长-2.60%,农业机械用增长2.48%,船用增长-4.99%,发电机组用增长-5.91%,园林机械用增长9.08%,摩托车用增长-2.32%,通机用增长-3.76%。

与2020年同期比,除发电用下降外其余用途均有不同程度增长。具体为:乘用车用增长5.43%,商用车用增长16.07%,工程机械用增长30.40%,农业机械用用增长11.86%,船用增长19.11%,发电机组用增长-5.85%,园林机械用增16.39%,摩托车用增长11.06%,通机用增长20.13%。

与2020年累计比,各分类用途幅度增长较3月有多回落。具体为:乘用车用增长51.14%,商用车用增长54.50%,工程机械用增长55.92%,农业机械用用增长62.67%,船用增长64.47%,发电机组用增长20.83%,园林机械用增34.93%,摩托车用增长37.71%,通机用增长34.21%。

4月,乘用车用销售156.90万台,商用车用41.28万台,工程机械用12.32万台,农业机械用44.64万台,船用0.40万台,发电机组用10.52万台,园林机械用24.31万台,摩托车用153.12万台,通机用2.70万台。

1~4月,乘用车用累计销售607.42万台,商用车用159.67万台,工程机械用43.19万台,农业机械用184.83万台,船用1.45万台,发电机组用40.65万台,园林机械用87.42万台,摩托车用552.71万台,通机用8.23万台。

制造业投资明显改善

1~4月全国固定资产投资同比增长19.9%,两年复合增长率为3.9%,复合增速继续回升1.0个百分点。其中,民间固定资产投资复合增长率为2.4%,回升1.3个百分点。分类别看,房地产投资稳中有升;基建投资继续小幅回升;制造业投资大幅改善,复合增速转正。

房地产:投资和销售稳中有升。1~4月房地产投资复合增长率8.4%,较上月提高0.8个百分点。

基建:1~4月全口径基建投资同比上升16.9%,两年复合增长率为3.3%,继续回升0.3个百分点。

制造业:1~4月制造业投资同比增长23.8%,两年复合增长率为0.3%,大幅回升1.7个百分点,实现由负转正。

4月工业生产再提速

2021年4月规模以上工业增加值同比实际增长9.8%,较2019年同期增长14.1%,两年复合增长率为6.8%。复合增速较3月提升0.6个百分点,表明4月工业生产再次提速,工业复苏势头延续。1~4月规上工业增加值同比增长20.3%。

4月采矿业同比增长2.9%,以2019年同期基数计算得两年复合增长率为1.7%,复合增速继续回落1.8个百分点。

4月制造业同比增长10.3%,两年复合增长率为7.6%,复合增速回升1.3个百分点。

4月电力、热力、燃气及水生产和供应业增长10.3%,两年复合增长率为5.1%,复合增速回落0.7个百分点。

分行业看,41个大类行业中有37个行业增加值保持同比增长。其中,金属制品业、通用设备制造业、汽车制造业以及电气机械及器材制造业的增加值显著增长,同比增速超过30%。

海外:欧洲九国同比高增,美国支持政策不断加码

欧洲:2021年4月欧洲九国(英国、法国、德国、瑞典、挪威、西班牙、意大利、瑞士和葡萄牙)的新能源车合计销售13.26万辆,同比增长432%,受汽车销售季度性影响,环比下滑31%,渗透率达16.34%,同比上升3.43%,环比下滑0.84%;

1~4月欧洲新能源车销量有望超过58万辆,全年有望超过200万辆。美国:2021年以来,联邦政府及州政府层面不断提议或出台新能源汽车支持政策,涉及税收补助刺激、政府采购和充电桩建设等,支持政策的不断加码有望加速打开美国新能源车市场。2021年一季度共实现新能源车销量12.3万辆,渗透率上升至3.1%,多项新政刺激下,预计2021年销量有望超过50万辆。

动力电池:国内同比持续高增,中企表现超全球平均

国内:2021年4月国内动力电池装车量8.4GWh,同比增长134%,环比下降6.7%,受益于下游高景气度。

磷酸铁锂共计装车3.21GWh,同比上升244%,环比下滑18%,占比为28%,环比下降5%,主要受Model3磷酸铁锂版大量出口影响;三元电池共计装车5.17GWh,同比上升97%,环比上升1.5%,占比为62%。

全球:2021年一季度全球动力电池装车量47.8GWh,同比增长127%。四家中国电池产商进入全球动力电池出货量前十:宁德时代位居榜首,比亚迪排名第四,中航锂电排名第七,国轩高科排名第九,出货量同比增长率分别为320.8%、221.1%、913.9%、259.0%,超出市场平均水平127%,全球市场份额同比由23.6%提升至42.9%,增加19.3%。预计,中国电池产商的全球市场份额将持续扩大。全球动力电池装车量有望达到200GWh以上,同比增长40%以上。

3月机床产量同比+43%持续高增长,建议关注国产机床和刀具龙头

根据统计局数据,3月金属切削机床产量6万台,同比增加42.9%,持续较快增长。预计主要机床厂家和刀具厂家目前订单均处于供不应求的状态,多数主机厂订单排产均到7~8月份以后,刀具厂的交货周期也有不同程度延迟。制造业复苏背景下,机床作为最典型的通用设备之一,显著受益于下游景气;中长期来看,十年周期拐点已至,东吴证券预计2021~2025年国产数控金属切削机床市场规模年复合增长路为23%,年均更新需求达千亿元。当前机床格局剧变,国企退场、民营企业崛起在即。

4月挖机销量增速回落

据CME观测,2021年4月挖掘机销量(含出口)50000台左右,同比增速10.07%左右。分市场来看,国内市场预估销量45000台,增速3.76%左右;出口市场预估销量5000台,增速143.31%左右。4月国内销量增速受去年高基数影响明显回落,出口市场持续高增长。海外出口回暖、国四法规切换、地产基建投资稳定增长、小城镇及新农村建设等因素催化下,行业内在增长动力持续。预计未来几年工程机械行业波动维持正负5%~10%,波动率将比上一轮要小很多,2024年后有望进入下一轮大的更新周期。

电力设备与工控:国网社会责任报告发布,十四五智能制造获加速发展

国网社会责任报告正式发布,从报告来看,2020年国家电网实现营收2.66万亿,同比增0.3%,利润总额为591亿元,同比下跌23.63%,未能实现2020年2.76万亿,810亿利润总额的目标,主要由于2020年疫情之下,政策性降电价带来的影响。在2020年,国网完成电网投资4605亿元,完成率达100.11%,同比增长2.95%。

2021年,国网计划完成电网投资4730亿元,同比增加125亿。在2021年的承诺中,国网也再次强调了“碳达峰,碳中和”规划和清洁能源消纳。此前,国网发布“碳达峰、碳中和”行动方案,其中主要提到将大力发展清洁能源。从路径规划来看,国网将在能源供给侧,构建多元化清洁能源供应体系;在能源消费侧,全面推进电气化和节能提效。不仅将给光伏风电并网建立绿色通道,还将支持分布式电源和微电网发展;

工控方面:工信部近日发布《“十四五”智能制造发展规划》(征求意见稿),指出以工艺、装备为核心,以数据为基础,依托制造单元、车间、工厂、供应链和产业集群等载体,构建虚实融合、知识驱动、动态优化、安全高效的智能制造系统。从具体目标来看,到2025年,实现规模以上制造业企业基本普及数字化,重点行业骨干企业初步实现智能转型。到2035年,实现规模以上制造业企业全面普及数字化,骨干企业基本实现智能转型。而从工业机器人产量来看,随着上半年疫情后国内中小企业复工达产,2020年4~12月工业机器人产量同比增长27%/17%/29%/19%/33%/51%/39%/32%/32%(1~2月同比下降19.4%),工控行业景气度持续提升。从长期来看,未来中国工业自动化市场将进入中速成长期,主要需求来自于产业升级带来的以效率提升为目的的设备改造,同时,进口替代也是中国工业自动化企业有望获得高于市场平均增长水平的驱动因素。

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志