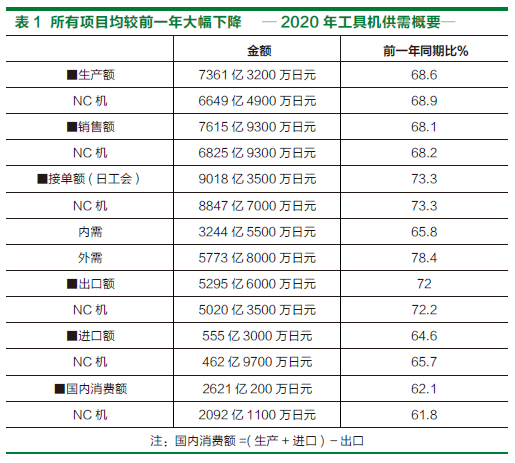

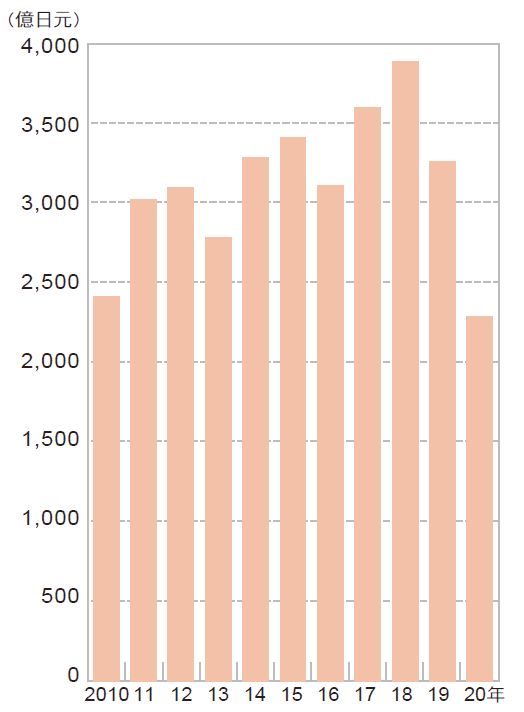

机床业界2020年的供需成绩业经汇整。根据经济产业省(经产省)的机械统计资料,机床生产额为7361亿3200万日元,比2019年同期减少31.4%。受到新型冠状病毒疫情的影响,国内外的设备投资需求消失,七年来首次跌破1兆日元大关。此外,日本工作机械工业会(日工会)发布的2020年接单总额为9018亿3500万日元,比2019年同期减少26.7%,十年来首次跌破1兆日元。对机床业界带来的打击

2020 年是新冠疫情肆虐的一年。

从 2 月左右开始,迅速在世界各国蔓延, 经济活动和消费活动停滞不前。虽然欧 美先进国家在下半年有复苏迹象,但严 峻情况依然持续,部分国家因传染病再次蔓延,断然封城。中国则很快从新冠 疫情中恢复,景气也在复苏中。

日本经济在第一次紧急事态宣言下,于 5 月触底后出现好转。然而到年底, 传染病疫情再度蔓延,因前景不明而走 低。

本次新冠疫情对机床业界也带来莫大的打击。国内外制造业的设备投资需求消失殆尽,2020年机床供需成绩低迷。生产额、销售额、接单总额、出口额、进口额和国内消费额(生产额+进口额-出口额),均较2019年大幅下滑。

11年来首次跌破8000亿日元

根据日本经产省机械统计,2020年机床生产额规模为7361亿3200万日元,比前一年同期减少31.4%。已连续两年减少,7年来首次跌破1兆日元。另外,自2009雷曼风暴以来,11年来首次跌破8000亿日元。

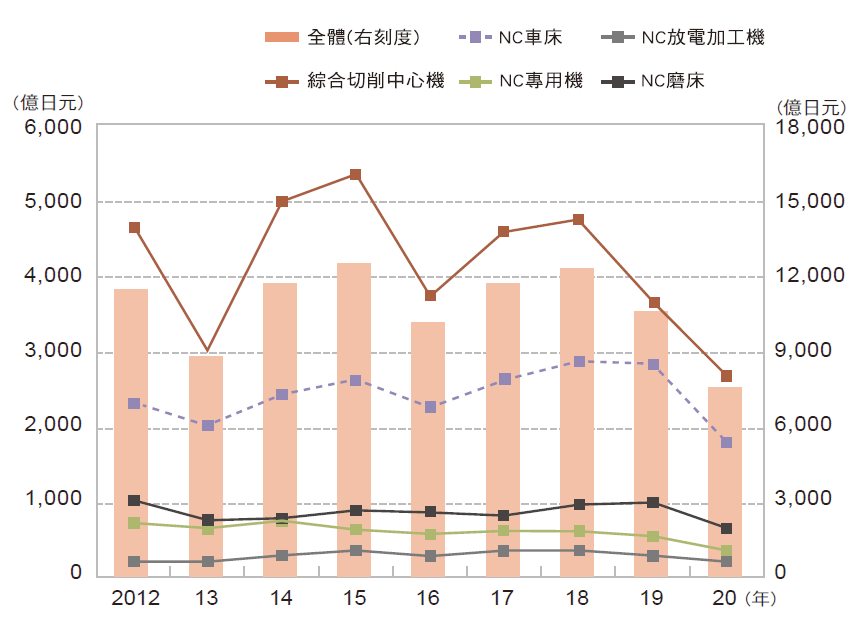

主要机种无一不减

-机种别机床生产额变动-

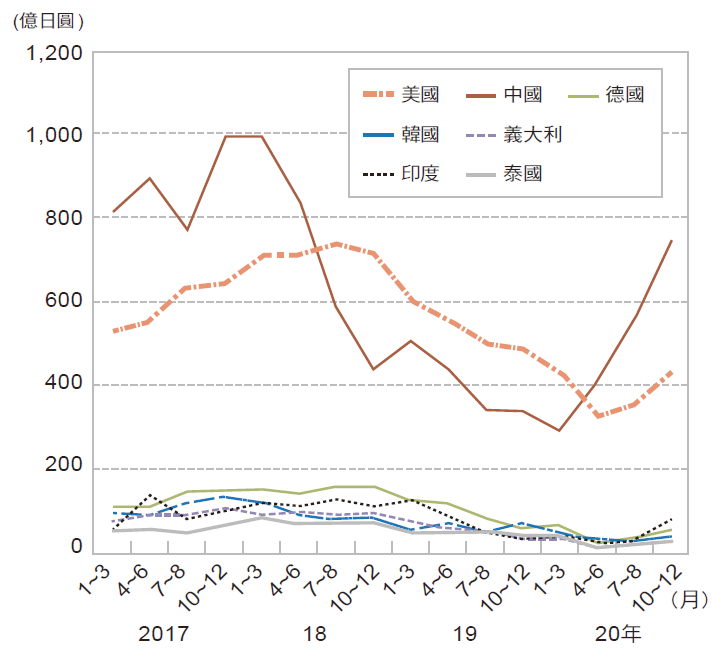

中国市场复苏中

-外需季度别接单额-

若从机种别来看生产额,所有机种均低于2019年。车床规模为1981亿9300万日元,比2019年同期减少38.0%,综合切削中心机(MC)为2551亿1500万日元,比2019年同期减少30.3%,主力机型均减少。

然而,MC中的立式MC规模为1514亿6000万日元,比前一年同期减少23.3%,在主力机型中,减少率较小。

发挥带动作用的是前后行程不到500mm小型立式MC,生产台数为1万4481台,比2019年同期增加18.3%,生产额为1025亿3400万日元,比2019年同期减少11.7%。由于中国的远距工作需求快速增加,电子设备相关需求扩大,使3年来小型立式MC生产台数首见增加。

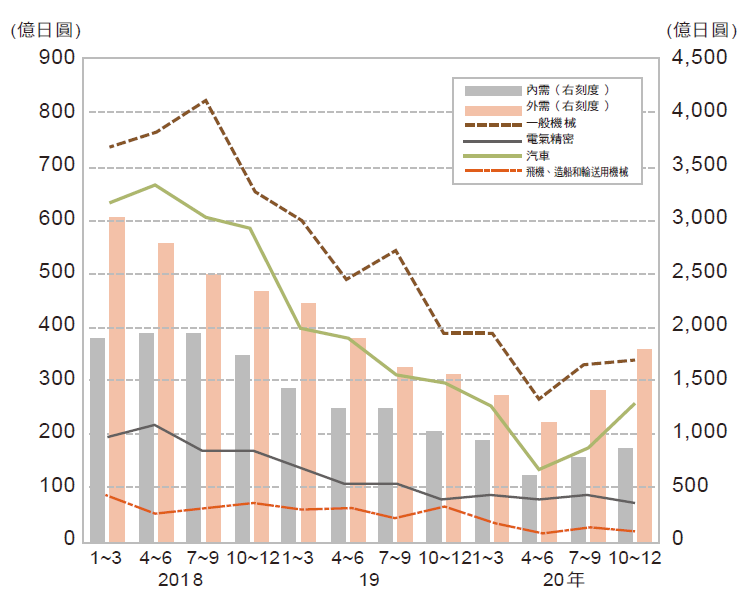

外需从下半年开始复苏

据日工会资料,2020年机床接单总额为9018亿3500万日元,比2019年同期减少26.7%,十年来首次跌破1兆日元。受到美中贸易摩擦问题的影响,接单从2019年起有减少倾向,遇新冠疫情更雪上加霜。单月基础全年走向低迷,但在中国市场复苏的带动之下,5月规模为512亿3900万日元,有谷底翻升趋势。时隔两年两个月,11月接单总额首次超过前一年,12月恢复到990亿5700万日元,逼近1000亿日元的水平,是一个很好的指标。

内需规模为3244亿5500万日元,比前一年同期减少34.2%,8年来首次跌破4000亿日元。汽车等国内主要机床用户业界,基于未来的不确定性,一直对设备投资抱持谨慎态度,因而造成机床需求低迷。主要的11个业别,除公共需求和学校之外,所有业种均低于2019年。

内需低迷,而且,下半年起开始恢复的外需规模为5773亿8000万日元,比2019年同期减少21.6%。亚洲、北美、欧洲这主要三大区域均低于2019年水平,但亚洲规模为2916亿3400万日元,仅比2019年同期微减1.4%。中国发挥最大的带动作用,规模为2018亿7700万日元,比2019年同期增加23.5%,时隔3年首次超越前一年。

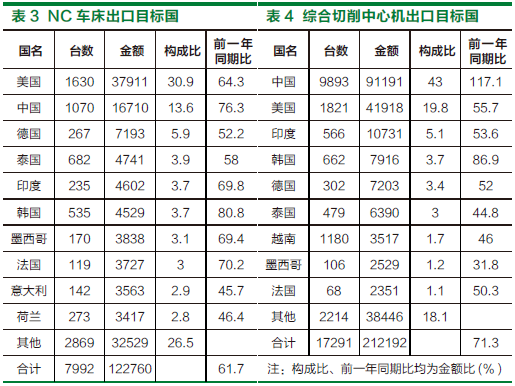

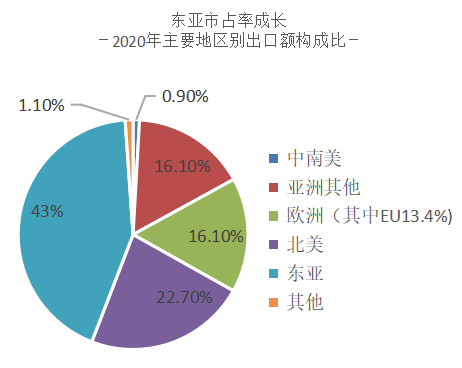

东亚势力抬头

根据财务省的贸易统计,2020年机床出口额为5295亿6000万日元,比2019年同期减少28.0%。受到各国政府出国限制的影响,日本供应机床的出货和当地验收工作推迟,出口额大幅减少。按区域别来看,东亚持平于2277亿9900万日元,比前一年同期减少0.0%,但北美为1200亿4800万日元,比2019年同期减少40.2%,欧洲为854亿2300万日元,比2019年同期减少44.6%,呈下降走势。出口额全体市占率以东亚占43.0%最高,从2019年的12.0个百分点增加

至此。北美市占率为22.7%、欧洲为16.1%。

国别方面,居首的中国为1661亿5400万日元,比2019年同期增加5.3%,居次的美国为1047亿8100万日元,比2019年同期减少38.9%,两大出口目标国的排名从2019年开始对

调。另居第3名的是韩国,可看出在早期阶段从新冠疫情恢复过来的东亚势力位居前茅。

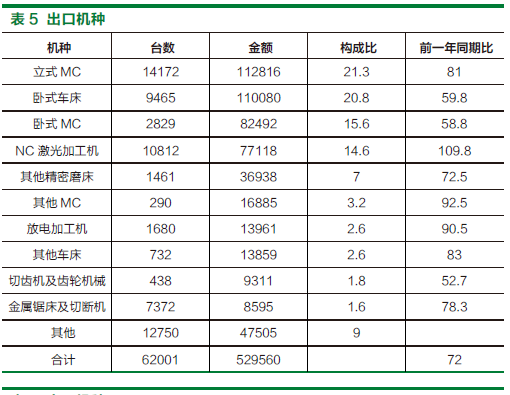

名列首位的是立式MC

若从机种别来看出口额,立式MC规模为1128亿1600万日元,比2019年同期减少19.0%,超越名列第二的卧式车床,再次荣登榜首。中国市场乘着小型立式MC顺风需求快速增加。位居第2的卧式车床规模为1100亿8000万日元,比2019年同期大幅减少40.2%。

NC车床的出口目标国,以美国居首、中国居次,德国第三,前三名国家和2019年无异。2019年位居第九的韩国,规模为45亿2900万日元,比2019年同期减少19.2%,在前十大国家中,减少率最小,跃上第六名。

MC出口目标国,中国和美国的排名对调。居首位的中国规模为848亿2000万日元,比2019年同期增加17.1%,远远把排在第二位的美国在后面。美国为419亿1800万日元,比

2019年同期减少44.3%。

进口机需求也停滞不前

根据日本财务省的贸易统计资料,2020年机床进口额为555亿3000万日元,比2019年同期减少35.4%。因新冠疫情致使国内主要用户业界的设备投资意愿减退,进口机需求也停滞不前。进口来源国以德国居首,规模为152亿4800万日元,比2019年同期减少21.4%。其次是中国和泰国,前三大国的进口额占全体约6成。

从机种别来看,以卧式车床居首,规模为120亿9600万日元,比2019年同期减少40.8%。排第二位的NC激光加工机为110亿2200万日元,比2019年同期减少13.6%,名次较前一年提升1名。排第三位的MC为87亿7500万日元,比2019年同期减少44.2%。

全年持续低空掠过

─需求业种季度别接单额─

充分利用实体展览和网络在线展览

机床业界市场情况在2021年以投标外需为主,正稳步复苏中。2月接单总额为1055亿9300万日元,比2020年同月增加36.7%,时隔1年7个月,首次突破1000亿日元。

受到2021年1月宣布进入第2次紧急事态的影响,2月内需为304亿7000万日元,比2020年同期减少4.8%,持续低空掠过。另一方面,外需创下751亿2300万日元的记录,比2020年同期增加66.1%,时隔1年11个月才再超过750亿日元。亚洲、北美和欧洲这三个主要地区,2020年同月比和2020年同期比全部增加,中国和欧美市场也有复苏迹象。

然而,今后疫情仍将持续蔓延,英国和南非业经确认的变种病毒动向也令人担忧。不仅是新冠疫情,美中贸易摩擦问题和地缘政治风险,主要用户业界的供应链重组之影响等,值得担心的因素也很多。

此外,2020年和机床有关的展示会都被取消或延期,产品和技术的发表会也从实体展示转移到网络在线展览。2021年视传染病蔓延的情况而定,但同时采用实体展览和利用网络在线展示会的案例很多。但若各家公司不能适当运用实体展览和利用网络在线展示会,推销产品和技术,可能无法将其特性和吸引力,充分传达给客户,甚至会错失订单机会。

在以新冠疫情为首的不确性极高的事业环境下,机床业界2021年的订单,究竟可以增长到什么程度?

根据日本锻压机械工业会(日锻工)数据,2020年锻压机械(冲床类机械、板金类机械、劳务等)接单总额为2292亿日元,比2019年同期减少29.9%,已连续两年减少(如图示)。

2020 年锻压机械接单总额连续两年减少

包括冲床类844亿日元,比2019年同期减少35.0%、板金类745亿日元,比2019年同期减少34.1%,受到新冠疫情影响而大幅下滑。劳务为703亿日元,比2019年同期减少16.4%。内需982亿日元,比2019年同期减少31.9%、外需607亿日元,比2019年同期减少38.5%。

日锻工预测2021年接单总额为2560亿日元,将比2019年同期增加11.7%。

工作机器所有项目均低于2019一年

根据日本工作机器工业会资料,2020年工作机器生产额为1315亿9200万日元,比2019年同期大幅减少29.4%。已连续两年低于前一年。包括零配件822亿3800万日元,比2019年同期减少27.8%、工件夹持器具为135亿4300万日元,比2019年同期减少35.3%,工具固定器为118亿1900万日元,比2019年同期减少27.6%,附属装置为239亿9000万日元,比2019年同期减少32.0%。受新冠疫情影响,机床需求下滑,工作机器所有项目也大幅低于2019年。

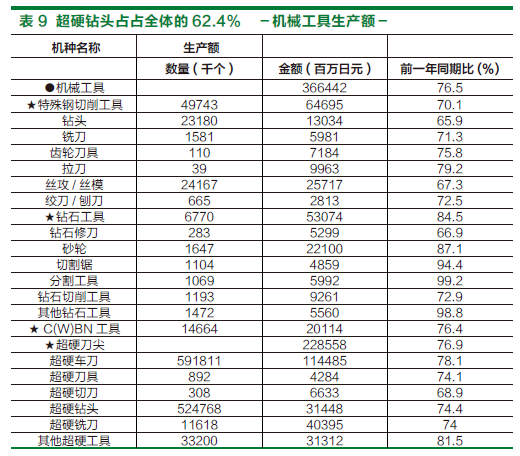

机械工具超硬钻头(drill)生产数增加

根据日本经产省机械统计资料,2020年机械工具生产额为3664亿4200万日元,比2019年同期减少23.5%。包括特殊钢切削刀具为646亿9500万日元,比2019年同期减少29.9%,钻石刀具为530亿7400万日元,比2019年同期减少15.5%,C(W)BN工具为201亿1400万日元,比2019年同期减少23.6%、超硬刀具为2285亿5800万日元,比2019年同期减少23.1%,全部减少。占全体62.4%的超硬刀具,所有项目的生产额均低于2019年,但超硬钻头生产数超越2019年。

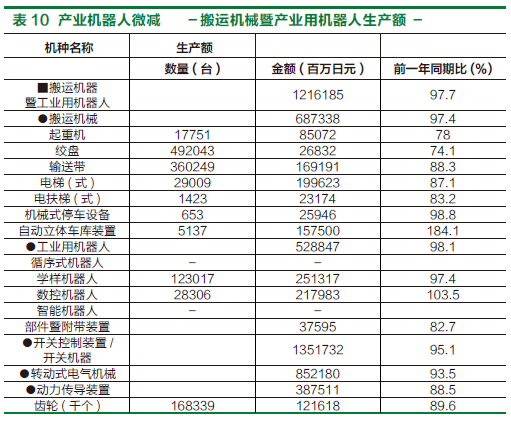

搬运机械暨产业用机器人维持高水平

根据日本经产省的机械统计资料,2020年搬运机械暨产业用机器人的生产额为1兆2161亿8500万日元,比2019年同期减少2.3%。虽较2019年为低,但仍维持高水平。

包括搬运机械为6873亿3800万日元,比2019年同期减少2.6%,时隔3年,首次跌破前一年。

产业用机器人为5288亿4700万日元,比2019年同期微减1.9%。学样机器人(playbackrobot)为2513亿1700万日元,比2019年同期减少2.6%,数控机器人为2179亿8300万日元,比2019年同期增加3.5%。

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志