文|萧瑞圣

印度面积排名世界第七,印度人口众多,截至2017年底印度拥人口近13.4亿人,仅次于中国13.8亿人,排名世界第二,由于印度出生率高于中国,预估近几年将超越中国成为世界人口最多国家。

印度位居全球第七大经济体,世界银行发表的“2018年全球经济展望”报告指出,印度经济可望在今年重新恢复动能,预估经济增长率可从去年的6.7%提高到今年的7.3%,未来印度2019年与2020年的经济增长率,都可能达到7.5%。

据印度汽车制造商协会(SIAM)统计显示,印度去年新车销售较前年增长百分之十,创历年新高,达401万辆,超越德国的344万辆,成为全球第四大汽车市场,若以2016年4月至2017年3月年度统计,印度汽车生产460万辆(增长8%),销售达376万辆(增长8%)。印度也是全球最大机车市场,以2016年4月至2017年3月会计年度统计,印度机车生产1993万辆(增长8%),销售达1759万辆(增长7%)。

印度汽车产业在全球占有一席之地,是世界最大牵引机(Tractor)生产国、第二大客车(Bus)与机车生产国(Bike)、第5大重型卡车生产国、第6大汽车生产国与第8大商用车(Commercial Car)生产国。印度汽车除TataMotor与Mahindra&Mahindra两家主要本土车厂品牌外,国际领导汽车厂牌如Suzuki、Hyundai、Honda、Toyota、GM、Ford、Nissan/、Renault、BMW、MercedesBenz与VW等,看好印度汽车市场发展前景,都到印度设厂。印度有充沛的劳动力和人口红利,年轻人口比例很高,据估计年龄结构中25~55岁占41%,65岁以上只占6%,平均年龄约28岁,随着经济增长,就业人口持续攀升,愈来愈多印度民众加入中产阶级的行列,可支配所得提高,2007年印度人均GDP为1018美元,2017年已达1700美元,在需求增加的趋势下,不断有新款式汽机车在印度消费市场推出,使得印度汽机车市场蓬勃发展,印度汽车市场在过去10年的时间增长2倍,机车市场增长3倍。

印度总理莫迪自从2014年执政以来,积极推动改革,经济发展情况有新的气象,经济增长率甚至超越中国,未来印度有机会扮演全球经济增长引擎之一,莫迪总理计划透过“MakeinIndia”印度制造政策,争取外国企业至印度投资设厂,以增加国内就业人口,希望2025年制造业占GDP的比例从2014年16%提升至25%,并提升国内产业技术实力,摆脱对进口商品的依赖。

过去印度中央与地方的税务法令繁琐,印度联邦政府及各省之间有重复课税问题,任何企业在印度全国出售商品,至少面临17种省税及联邦税,中国企业在印度营运的税务成本可能高达3成,印度2017年7月起实施新制商品服务税GST(GoodsandServicesTax),如今单一的GST税制上路,只需缴这1种税,分为5%、12%、18%、28%等4种不同税率,销售商品将不必再考虑跨省时各省不同的商品税率,让商品在印度销售与货物流通更加顺畅,有助减少投资人对印度税务的顾虑,长期看来GST对在印度销售、制造等厂商是大利多。

汽车产业在印度经济扮演举足轻重角色,逐年增长的产业动能,为印度经济增长注入一剂强心针,汽车零部件产业是印度具有发展前景的新兴产业,印度已成为亚洲主要的汽车零部件消费中心之一,在全球汽车供应链中扮演重要角色,经过多年自主能力培养,印度积极建立高阶或关键零部件制造能力,除供应自主品牌车厂外,也提供GM、Toyota、Ford、VW等车厂组装零部件,汽车整车与零部件产业目前占印度国内生产总值(GrossDomestic Product,GDP)约7%,汽车产业相关从业人员约1900万人。

印度政府也发布中长期汽车产业发展计划AMP2026(2016~2026年AutomotiveMissionPlan),印度希望未来成为全球前三大车辆及零配件设计、制造和出口中心,将车辆产业生产规模从2015年的760亿美元,增长4倍到2026年的3000亿美元,占全国GDP超过12%,占制造业生产总值超过40%。印度政府为解决空气污染问题提出2030年全面电动车计划,在中长期发展计划中也提出未来2019年新车型需符合五期排放法规,2023年需符合六期排放法规,安全法规未来也将与联合国法规调和,使印度车辆符合全球安全标准。

印度车辆产业正朝向更高的排放标准和更安全的车辆法规,汽车电子、电动车及电池等未来发展也备受关注,未来发展潜力极大。

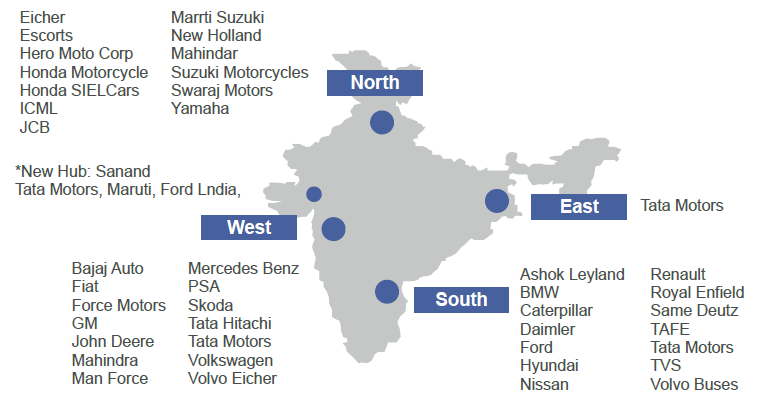

印度汽车产业聚落三大区域

印度汽车产业聚落主要分布在3个区域:北印度德里周遭以MarutiSuzuki与Tata领导车厂及机车厂,属于最早发展区域,西印度孟买周遭除Tata与Mahindra车厂外,早期外资车厂多集中在此,南方清奈地区则为印度新兴汽车聚落,有Hyundai、Nissan/Renault、Ford、BMW等外资车厂。印度有三分之一的汽车与零部件产业位于南印度清奈与周边地区,Hyundai在清奈设立工厂,初始投资额约20亿美元,其余如Ford、Mitsubishi、BMW、Nissan/Renault、Caterpillar及Caparo等国际大型车厂与印度TVS集团、AshokLeyland、TICyclesOfIndia、TafeTractors、RoyalEnfield等均在清奈与周边地区设有生产基地,清奈因有蓬勃发展的汽车产业,加上主要车厂进驻,形成完整的汽机车零部件厂供应链与产业聚落,图1是印度汽(含机车)车产业聚落。

印度汽车发展相关法规与政策在印度制造政策与汽车产业关联性印度总理莫迪推动“在印度制造”政策,该计划聚焦汽车零部件、汽车、航空、生物科技、化学、营建、国防工业、电机、电子系统设计与制造、食品加工、资通讯、皮革、媒体与娱乐、采矿、石油与天然气、制药、港口、铁路、道路及高速公路、再生能源、太空、纺织、火力发电、观光服务、健康照护,共25项关键产业领域,目标是将印度制造业对国内生产总值贡献由目前16%提升至25%,并透过改善投资环境、松绑法规、简化行政、推动大型基础建设计划等具体作法,借以吸引外国企业至印度投资,建设印度成为全球制造中心。

印度电动车辆普及政策

2015年4月印度开始实施鼓励电动车(ElectricVehicles,EV)普及的FAME(Faster Adoptionand Manufacturing of Hybridand Electric Vehicles)India计划的第一阶段内容,FAMEIndia计划实施期间2015年4月~2021年3月共6年,2016年11月针对乘用车,印度政府订定税率28%,相较以往课征的商品税与附加价值税,预期车身长度4m以下的乘用车课税将增加,2017年4月起印度导入实施商品及服务税(Goodsand Services Tax,GST),印度中央政府征收商品税与服务税的同时,各个联邦政府另外征收联邦附加价值税、奢侈税或入境税等,计划将这类型间接税整合为商品及服务税,简化纳税手续与降低物流成本。

自2015年12月16日起印度最高法院禁止排气量超过2001CC以上柴油乘用车在德里首都区挂牌行驶,2016年1月1~15日在德里首都区实施汽车限驶政策,透过偶数或奇数车牌与偶数或奇数日期,规范车辆行驶限制,唯独瓦斯车与混合动力车等新能源车辆不受限制。2016年4月15~30日实施第二次汽车限驶政策,2016年5月起禁止新柴油引擎出租车挂牌,2016年7月起,禁止车龄超过10年以上的柴油车在首都地区行驶。

2016年11月起,印度政府规定货车必须加装驾驶座空调系统,自2017年4月1日起,在印度销售的所有车辆(含乘用车、商用车、机车等)都必须满足印度排放标准Bharat Stage4(BS4相当于Euro4排放污染法规),预计2020年4月起实施Bharat Stage6,但尚未定案正确实施日期。

印度中央政府已提出2030年限制将全部新车销售量转换为电动车的目标,同时根据印度政府政策制订机构——改造印度国家研究院(NITIAayog)在2017年5月发布的汽车移动方式改革蓝图,提出将推动分享(Shared)、电动(Electric)、联网(Connected)等技术应用。在保障能源安全与大气污染等问题已日益深化的形势下,考虑到上述风险将来会进一步增加,计划扩大EV普及政策,在印度政府方针指引下,Mahindra&Mahindra2017年5月最早展示EV路线图,明确表示计划加快被称为EV2.0的新一代EV技术与产品开发,预期将在2019年下半年实现,届时续航里程达400km的电动多功能休旅车(Sport Utility Vehicle,SUV)有可能导入市场。

另外,Maruti Suzuki、Tata Motors、Hyundai、Toyota、Honda、Renault等大型车厂均计划在2025年之前投入生产电动车,事实上除了EV的市场潜力(售价问题等)尚不明确之外,另有充电基础设施不足与较高的电池成本等残存问题,基于这种情况,预估2020年之后,占据较大比例的新车(四轮车)市场仍将是传统内燃机引擎汽车,而作为对应油耗标准的对策,48V电压的轻度混合动力系统的数量将呈现增加态势。

印度政府已经明确宣示扩大普及EV产业,该国已开始实施电动车政策(NEMMP2020)与加快电动车普及计划(FAME-India),在未来汽车保有量仍将随着经济增长而逐渐扩大的形势下,能源消费量增加(原油:石油产品的进口扩大——贸易赤字加剧)与大气污染等问题很有可能进一步恶化,积极导入与扩大普及EV成为移动系统转换与改革的当务之急。就改革移动系统方面,在印度政府的政策制订机构改造印度国家研究院(NITIAayog)于2017年5月发布的INDIALEAPSAHEAD:TransformativeMobilitySolutionforAll报告,已经展示改革方向与未来蓝图,NITIAayog提出的方案是跳过先进国家所经历的传统型移动系统发展过程,尽快推展建构新一代移动系统,具体来说就是推进推动分享(Shared)、电动(Electric)、联网(Connected)等技术应用。

根据NITIAayog提出的改革蓝图,据推测个人移动用车辆(乘用车/二轮车/乘用三轮车/公共客车)的保有量到2030年将达5.4亿辆,与不实施移动方式改革的情况(BAU=Business-as-usual)比较,有可能减少6000万辆(1成)左右。反映出扩充包括汽车共享在内的移动服务,将有助于控制车辆保有量的增加,以车种观察该机构表示二轮车(4亿辆以上)的4成将转换为EV,乘用车/SUV方面,约半数左右将转换为EV,同时承担公共交通的客车与三轮车(auto-rickshaw)方面,提出全部更换为EV,当实现上述蓝图之后,据推测2030年能源需求(年)将在BAU基础上削减64%。

为了实现NITIAayog提出的改革蓝图,就必须在2025年之前正式开始普及EV,不得不说上述2030年蓝图能实现的可能性极低,无论如何,改革移动系统从保障能源安全与解决环保问题的观点观察已成当务之急,NITIAayog为了实现2030年使全部新车销量均为EV的计划,计划制订发展EV业与扩大EV普及的路线图,另一方面,印度汽车工业协会(SIAM)在2017年12月向印度政府呈报EV白皮书《AdoptingPureElectricVehicles:Key Policy Enablers》,内容提到2030年新车(包括二轮车·三轮车)整体的40%比例将是EV,同时到印度独立100周年的2047年使全部新车销量为EV的方案。

印度电动车辆领导厂商动态

印度境内空气污染问题严重,有13个城市排名全世界前20大空气污染城市,为降低空气污染,印度政府自2013年推出国家电动任务计划,随后又推出几项相关计划,旨在鼓励印度民众改用电动车,印度政府提出新政策并设定目标,希望通过补助奖励民众改买电动车,并盼在2030年前让印度境内车辆全部是电动车,此外印度政府也持续提供现金给车厂,鼓励生产电动车辆,并支持发展电动车充电设施,以下,是领导厂商动向;

⑴Ajanta Group.

Ajanta Group是个多元化发展的集团,事业体包括纺织、交通运输、建筑设备和机械,旗下Oreva品牌主要从事LED、电动车等绿能产品制造与贩卖。

⑵Hero Motor Corp.

Hero Motor Corp前身是Hero Honda公司,目前是印度最大的机车领导厂商,市占率超过46%,近年来以heroelectric品牌销售电动机车、三轮车、汽车。

⑶Mahindra&Mahindra.

总部设在孟买的Mahindra&Mahindra集团,属于印度本土的大型车厂,近年来推出多款(E2ovehicle)电动车并在印度销售,售价不超过100万卢比,同时也生产电动三轮车、电动机车。

⑷Mahindra&Mahindra.

总部设在孟买的Mahindra&Mahindra集团,属于印度本土的大型车厂,近年来推出多款(e2ovehicle)电动车并在印度销售,售价不超过100万卢比,同时也生产电动三轮车、电动机车。

⑸TataMotors.

塔塔汽车公司(Tata Engineeringand Locomotive Company,TELCO)是印度的跨国汽车厂,总部设在孟买,是印度Tata集团的子公司,其产品包括乘用车、卡车、货车、巴士、建筑车辆与军用车,从销售数量观察,是世界第17大汽车厂,第四大卡车制造商,与第二大巴士车厂,近年来积极开发与生产电动车辆。

印度汽车产销与进出口概况

印度汽车生产

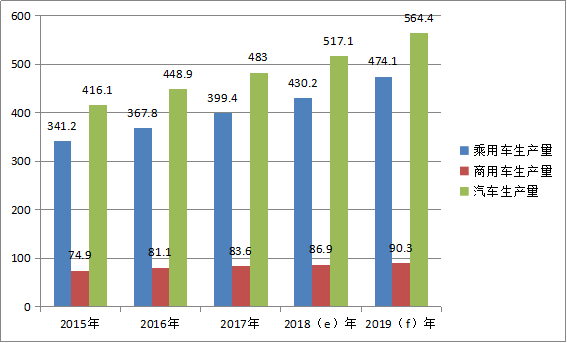

2017年1~6月印度汽车产量较前一年同期增长5.6%增至233万辆,同一时期,国内销售量增长6.0%、整车出口增长8.1%,内需与出口规模扩大带动产量增长,2017年印度生产规模扩大至483万辆,以车种观察,乘用车(含多功能车/小型厢式车)较前一年同期增长9.5%,带动因素在于MarutiSuzuki与Hyundai等大型乘用车厂商实现增产,Ford与VW等车厂也扩大出口的B细分车型的产量等,持续投入生产的多功能车较前一年同期增长13.8%,实现大幅增长,相对地商用车较前一年同期下滑,规模呈现萎缩,其中小型商用车减少0.3%、大中型商用车减少22.9%,预估2018年汽车消费市场持续畅旺,生产量将达517.1万辆,较2017年增长7.1%。

2017年4月实施新排放标准BharatStage4,使得中重型货车产量较前一年同期减少24.2%,以车厂观察,规模最大的MarutiSuzuki较前一年同期增长17.8%,生产增至84.8万辆,2017年2月Gujarat新工厂生产缓解供不应求局面,同时该工厂生Baleno较前一年同期增长43.0%,实现大幅增产。从其他现有车种观察,除了处于车型末期的Dzire(2017年5月全面改款)外,全部车型均实现增,Hyundai增长2.0%达31.8万辆。Grandi10、Elite20、Creta等畅销的3款车型均有所增产,但由于工厂处于满负荷生产状态,增幅较小,其他车厂方面,受排放标准加强影响,大幅减产大中型商用车,TataMotors较前一年同期下滑14.1%,而Mahindra则仅微降0.8%,超过Tata Motors跃居产量前3位,Ford得益于欧洲Figo产量扩大等因素,产量较前一年同期攀升27.4%,跻身乘用车产量前3位,图2是印度汽车生产量预测。

图2 印度汽车生产预测

图2 印度汽车生产预测

印度汽车销售

2017年印度汽车销售量较前一年增长9.7%,共销售407.5万辆(包括非SIAM成员)。其中,销售量增长显著的车种是小型SUV、中大型SUV、B级两厢车、豪华品牌,B级紧凑型三厢车、多功能车辆(Multi-UtilityVehicle,MPV)等车型呈现低迷状态。乘用车(三厢/两厢等、包括豪华品牌)销售量较前一年同期增加5.2%至216.7万辆,以入门级车型为主的微型车与低价紧凑型车两个车型与前一年持平,分别为44.2万辆、42.2万辆,印度汽车市场需求基本稳定,近年来几乎没有增长,印度最畅销的紧凑型车(两厢)较前一年同期增长16.6%增加至72.9万辆。

其中Maruti Suzuki与TataMotors等车厂不断投入新车型改款,刺激大幅增长,2016年Maruti Suzuki Swift的销售量位居该类型车种首位,2017年Maruti Suzuki Baleno则超越了产品生命周期末期的Swift,跃居首位。另一方面,全长4.0m左右的三厢车较前一年同期降低0.1%跌至36.1万辆。该车型年销售量超20万辆的Maruti Suzuki Dzire仍占压倒性市场比例,此外,全长4.0~4.5m的小型三厢车较前一年增长0.7%增至19.9万辆,其中本田City增长8.6%增长至6.3万辆,超越了Maruti Suzuki Ciaz,重新夺得首位。

SUV车型较前一年同期增长27.3%增加至68.6万辆。其中,小型SUV较前一年同期增长28.3%增加至47.2万辆,近五年增加9倍多。小型SUV方面,现代Creta与Ford Eco Sport带动需求扩大,Maruti Suzuki VitaraBrezza跃升为该车型首位。同时2017年3月上市的本田WR-V达4.0万辆销售量,中大型SUV也较前一年同期增长25.1%,增加至21.4万辆,恢复20万辆水平。其中,主力车型Mahindra Bolero与Scorpio分别增长20%与10%,Toyota Fortuner与JeepCompass的新车效应也较为明显。

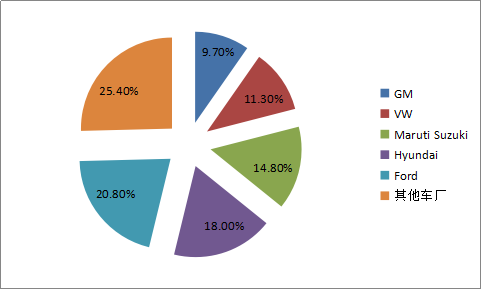

与SUV的畅销形成鲜明对比的是MPV/多功能车销售量并未增长,其中,小型MPV较前一年同期降低9.6%减少至7.8万辆,处于生命周期末期的Maruti Suzuki Ertiga虽然有所增长,但Chevrolet Enjoy等车型的销售量却呈现下跌趋势。中大型多功能车较前一年同期增长6.1%升至10.5万辆。2017年1月推出的Tata Hexa(Aria后继车型)的新车效应较为显著,豪华品牌(乘用车/SUV)销售量较前一年同期增长18.2%增加至3.9万辆,时隔2年再创历史新高。Mercedes-Benz、BMW、Jaguar Land Rover等车厂均呈现两位数增长,但Audi品牌增长幅度有限,图3是2017年印度汽车销售种类与占比。

图3 2017年印度汽车销售种类与占比

图3 2017年印度汽车销售种类与占比

印度汽车进出口

2017年印度汽车出口量较前一年同期减少2.0%降至83.2万辆,但仍连续两年超过80万辆,乘用车较前一年同期增长0.1%,增加至73.9万辆,与2017年持平。商用车方面,轻型较前一年同期减少28.3%萎缩至5.0万辆,而中大型较前一年同期增长3.5%增加至4.4万辆。以车厂观察,全面投入生产的Hyundai无缘出口量首位,取而代之的是Ford跃升第一,Ford出口量较前一年同期13.9%增加至17.3万辆,占印度汽车出口比例20.8%,Ford旗下Figo、Figo Aspire与Eco Sport主要出口至欧洲、南非、墨西哥等地区,其中在欧洲作为KA+出售的Figo较前一年同期增长50%,增加至5.9万辆,于此同时,Figo Aspire较前一年同期增长22.2%增加至3.1万辆。另一方面,由于将出口欧洲改为罗马尼亚生产,Eco Sport较前一年同期降低4.7%减少至8.3万辆。

现代Hyundai曾多年位居印度出口汽车首位,由于目前Chennai工厂的产能主要分配于供应内需,出口不断萎缩,2017年较前一年同期出口量下滑6.6%降至15.1万辆,以车型观察,Creta与Elitei20有所增长,而Xcent与Eon等车型出现下滑。Maruti Suzuki、VW、GM的出口量呈现增长态势,特别是VW、GM创下历史新高,位居出口第3位的MarutiSuzuki较前一年同期增长3.2%增加至12.3万辆,开始出口至印度尼西亚的Ignis产生带动作用。VW较前一年同期增长9.0%增加至9.4万辆,其最大出口国为墨西哥,Vento为主要产品。GM较前一年同期增长19.2%升至8.1万辆,GM已于2017年底退出印度国内市场,但Beat作为出口至中南美的产品,出口量仍在不断增长,图4是印度主要汽车出口厂商与占比,图5所示,是印度主要汽车出口车种与占比,出口以乘用车占88.8%最高。

图5 印度主要汽车出口车种与占比

图5 印度主要汽车出口车种与占比

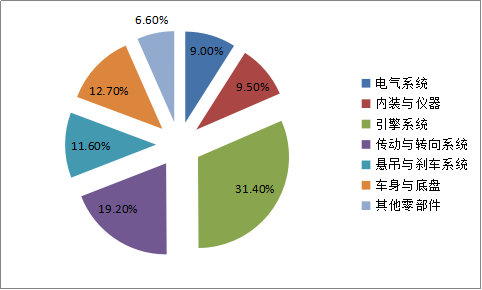

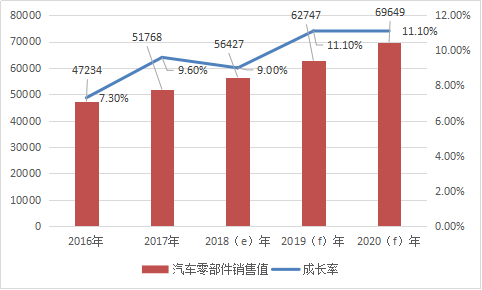

印度汽车零部件产销

2017年印度汽车零部件产值517.7亿美元,生产品项分别计有引擎系统31.4%、传动与转向系统19.2%、车身与底盘系统12.7%、悬吊与剎车系统11.6%、内装与仪表9.5%、电气系统9.0%、其他零部件6.6%,图6是印度汽车零部件生产品项与占比。印度重视零部件产业发展,除供应内需外,积极布局欧美国家零部件市场,开发能力强(材料、零部件、开发能力等),促使Nano、Indigo低价车销售量持续增长,根据印度汽车零件制造商协会(The Automotive Component Manufacturers AssociationofIndia,ACMA)统计,2017年印度景气良好,带动汽车零部件生产与内需增长,汽车零部件市场销售值517.7亿美元,较2016年增长9.6%,预估2018年汽车零部件市场销售值564.3亿美元,较2017年增长9.0%,图7是印度汽车零部件市场预测。

图6 印度汽车零部件生产品项与占比

图6 印度汽车零部件生产品项与占比

图7 印度汽车零部件市场预测

图7 印度汽车零部件市场预测

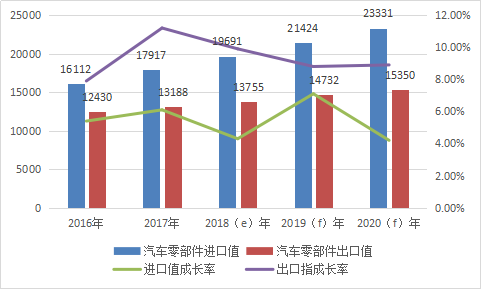

图8 印度汽车零部件进出口值预测

图8 印度汽车零部件进出口值预测

2017年印度汽车零部件进口值179.2亿美元,出口值131.9亿美元,预估2018年印度经济持续稳健增长,厂商生产积极,汽车零部件进口值196.9亿美元,出口值137.6亿美元,印度零部件内需殷切,属于进口值大于出口值国家,图8所示,是印度汽车零部件进出口值预测。

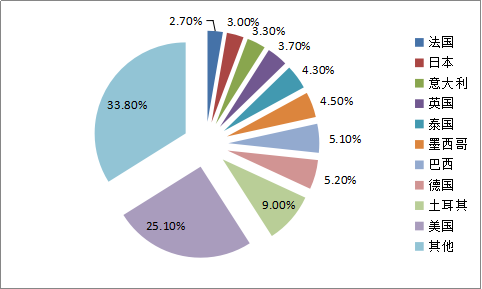

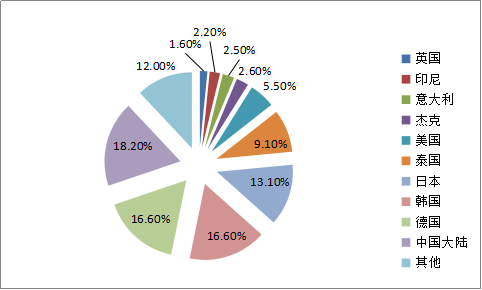

2017年印度汽车零部件(HS8708出口值44.6亿美元)主要出口国家,计有美国(25.1%)、土耳其(9.0%)、德国(5.2%)、巴西(5.1%)、墨西哥(4.5%)等,前5大汽车零部件出口国家占48.9%,图9是印度汽车零部件主要出口国家与占比。2017年印度汽车零部件(HS8708进口值43.5亿美元)主要进口国家,计有中国(18.2%)、德国(16.6%)、南韩(16.6%)、日本(13.1%)、泰国(9.1%)等,前5大汽车零部件进口国家占73.6%,图10是印度汽车零部件主要进口国家与占比。

印度:全球汽车整车与零部件需求增长国家

展望未来印度经济持续稳定增长且居于金砖国家首位,汽车整车与零部件需求量增加,属于全球汽车整车与零部件需求增长国家,具有广大市场发展潜力,是仅次中国的人口与汽车产业消费的新兴市场,惟其制造生产技术、研发管理、物流、零部件调度甚至是产品良率仍有相当改进与增长空间,提供中国厂商很好的拓销场域,汽车零组件精密制造、快速成型技术、金属加工零组件与橡胶/塑料射出成型零部件都是值得投资布局品项。

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志

金属板材成形之家-MFC金属板材成形杂志/金属成形商务咨询(北京)有限公司-MFC《金属成形智造》杂志